相続税の節税対策の副作用

- shiawase

- 2019年12月13日

先日は相続税の節税対策について書きましたが、実は本題(話したいこと)は別にありました。

本当に書きたかったことはタイトルにもある通り、相続税の節税対策における問題点(=副作用)についてで、つまり相続税の節税対策を進めることによって引き起こされる遺産分割に与える支障についてでした。

基本的な考え方として相続対策の優先度は、「円満な遺産分割>節税対策」とするのが原則ですが、現実問題として多額の相続税の納税が見込まれる場合には相続税の節税対策が喫緊の課題ということはよくあります。

但し、残念なことに相続税の節税対策は円満な遺産分割を進めるための対策とは相容れない部分があり、それ故相続対策は絶妙なバランスで行うことが求められます。

今回は先日取り上げた相続税の節税対策が遺産分割においてどのような問題を引き起こしがちなのかをまとめてみたいと思います。

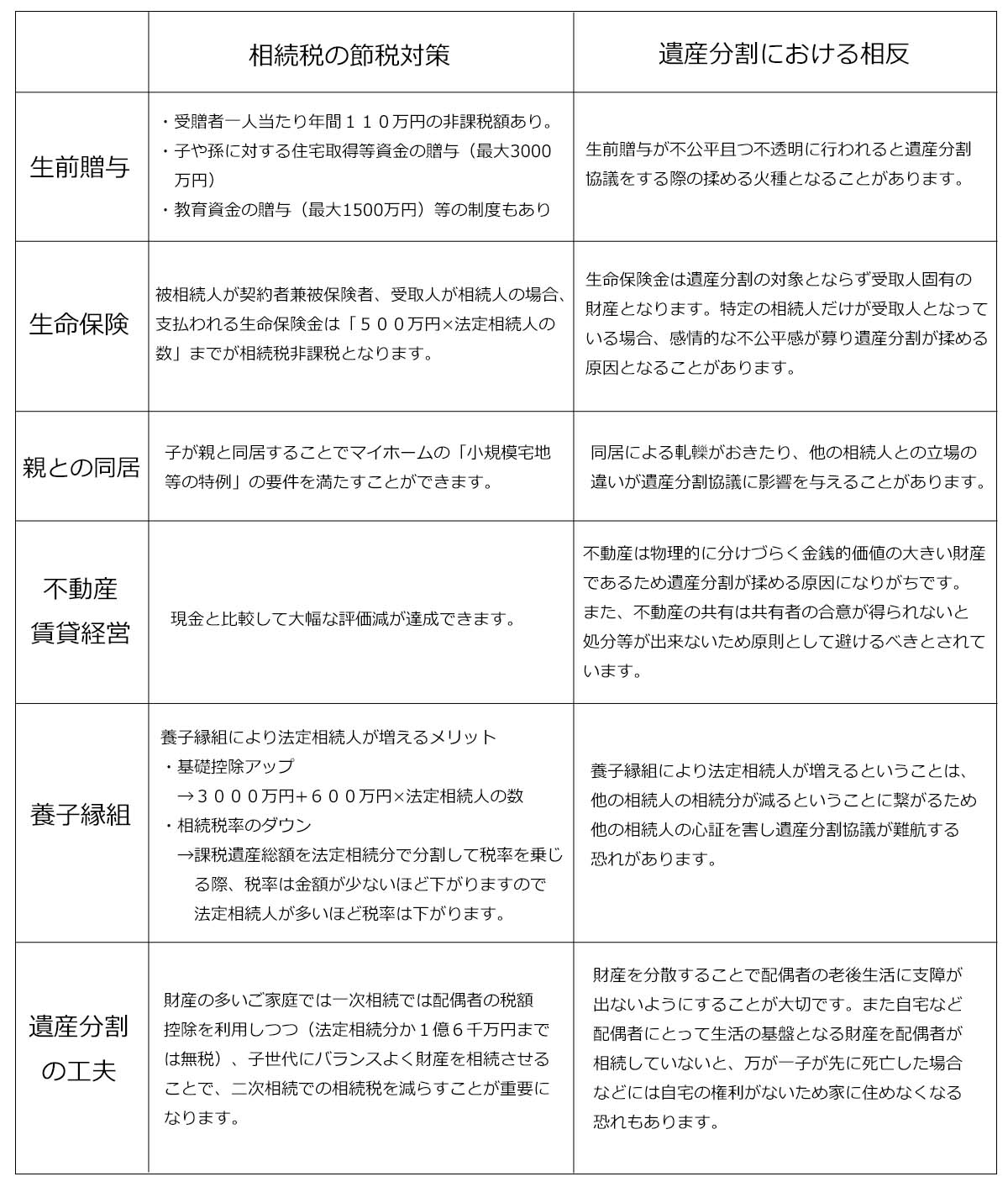

<相続税の節税対策と遺産分割対策との相反>

1.生前贈与

生前贈与は相続財産を減らすことで節税効果を得る節税対策ですが、財産を誰にを贈与するのかというのは贈与者(被相続人予定者)の判断となります。

あまり深く考えることなくその場その場の判断で贈与を行ったり、特定の子だけに贈与をしたりすると、贈与額にアンバランスが生じ贈与を受けていない他の相続人などからすると当然気分は良くなく、その結果遺産分割協議が揉めてしまうということが珍しくありません。

また例えば孫に平等に毎年100万円ずつ贈与するような場合でも、子供の家庭ごとに孫が何人いるかによって一人当たりの贈与金額は同じでも贈与された総額が家庭単位では違うということになり揉めてしまうことがあります。

生前贈与は原則として公平かつ公明に行うことが大切で、贈与する金額に差がある場合にはそれは何故なのかという理由(考え方)も明らかにしておくことが、結果的に後のトラブルを避けることにも繋がります。(もちろんオープンにしない方が良いこともありますので一概には言えませんが)

ちなみに遺産分割協議上、生前贈与された財産は既に所有権が変わっているため、その財産自体が遺産分割の対象としてに持ち戻されることはありませんが、生前贈与された財産の価額を現在の価値に換算して遺産分割に反映させるというのが原則です。

(生前贈与を持ち戻した遺産分割については「特別受益」をご参照ください)

但し、特別受益の持ち戻しについて被相続人が「持ち戻しをしなくて良い」という意思表示(持ち戻し免除の意思表示)をしている場合には、特別受益を遺産分割協議に持ち戻す必要はありません。

2.生命保険

生命保険は、被相続人が契約者兼被保険者、受取人が相続人となる保険契約の場合、

「500万円×法定相続人の数」

で計算される額が非課税になるほか、生命保険金は受取人固有の財産となるため遺産分割の対象にもなりません。

これらは生命保険が持つ節税機能であると同時に、遺産分割対象にならないということは保険金について遺産分割をする必要が無いということですので、特定の相続人に現金をすんなりと渡すことが出来る遺産分割対策としても有効です。

(自宅を相続する子を保険金の受取人として、その保険金を他の相続人に対する代償金の原資にする場合などが代表的な事例です)

しかし、保険の掛け方次第では保険金をもらう相続人ともらわない相続人が生まれることとなり、その不公平感が他の相続財産の遺産分割協議に影響を及ぼすことがあります。

生命保険は相続対策としての使い道が広く、相続対策が必要なご家庭では是非活用して欲しいのですが、その際には保険の掛け方による相続人の不平不満が遺産分割協議に影響しない様な配慮が必要となります。

(遺言により他の財産の遺産分割についても指定しておくといった対策を検討します)

3・親との同居

ここでいう親との同居とは、相続人である子が被相続人のマイホームを相続するにあたり節税対策として「小規模宅地等の評価減の特例」の適用要件を満たすために、生前のうちに被相続人と同居することを指しています。

「小規模宅地等の評価減の特例」は被相続人が所有していたマイホームの敷地について330㎡まで評価額を80%減にできる非常に効果的な財産評価特例ですが、配偶者がマイホームを相続する場合には無条件で「小規模宅地等の評価減の特例」を適用することが出来るのに対し、子がこの特例を適用しようとする場合には生前の同居等の要件があります。(詳細は小規模宅地等の評価減の特例に関する「特定居住用宅地等」を参照してください)

しかし節税のためとはいえ、子が親と同居することについてはメリット・デメリットがあり、特に感情面の認識違いが生じやすいという側面があります。

<同居のメリット>

- 家事、仕事、育児などで協力が得やすい

- 生活コストが少ない(→貯蓄がしやすい)

<同居のデメリット>

- 介護等の負担格差

- 精神的な不自由さ

- 相性が合わないことによるストレス

同居している子からすると「色々と大変なんだよ」となる反面、同居していない子からすると「楽していいね」となりがちで、この感情面のすれ違いが遺産分割協議に影響を及ぼすことがあります。

特に同居している子が親の財産を使い込んでいるのではないか?という非同居の子の疑心暗鬼は遺産分割協議を非常にややこしくさせますので、あらぬ疑いを受けない様に出納記録を残すといった心掛けが重要になります。

4.不動産経営

節税対策としての不動産経営に限らず、自宅や遊休土地などを含め不動産は、物理的な分割が難しく、価額が高い反面、正味の価値(=市場価格)が分かりづらいことや換金性が高いとは限らないことなどから、遺産分割に最も不向きな財産といえます。

現金という最も遺産分割がしやすく多くの相続人が欲しがる財産を、敢えて不動産という節税効果は高い反面、非常にクセの強い財産に組み換えることは節税対策と遺産分割対策が相反するという典型的な事例です。

不動産を活用した節税対策を行う場合には、その不動産を誰に相続させるのか、他の相続人にはどの財産を相続させるのかという綿密な計画が必要になります。

(「不動産の節税対策」についてはこちらをご参照ください)

5.養子縁組

相続財産が多額で相続人の数が少ない場合(一人っ子など)、養子縁組によって法定相続人を増やすことで、基礎控除額を増やし相続税の適用税率を下げることは節税対策として非常に効果的です。

(「養子縁組による具体的な節税効果」はこちらをご参照ください)

しかも手続きはある意味役所に書類を提出するだけですので、親と養子になる者が合意さえすれば時間的にも金銭的にも負担の少ない節税対策と言えます。

但し、養子の民法上の権利は実子と全く同じですので、他の法定相続人からするとその分法定相続分が少なくなることを意味しますので安易な養子縁組はトラブルのもとになります。

養子縁組をする場合、通常は相続人の配偶者や孫を養子にすることが多いですが、配偶者を養子にする場合には離婚リスクがありますし(子供夫婦が離婚をしたからと言って養子縁組は解消されません)、孫が複数いる場合にはまさに「どの孫を養子にするのか」ということがその後の財産の行方に大きな影響を及ぼすため非常に繊細な問題となります。

養子縁組による節税対策は既存の相続人の理解も得て進めることが重要になります。

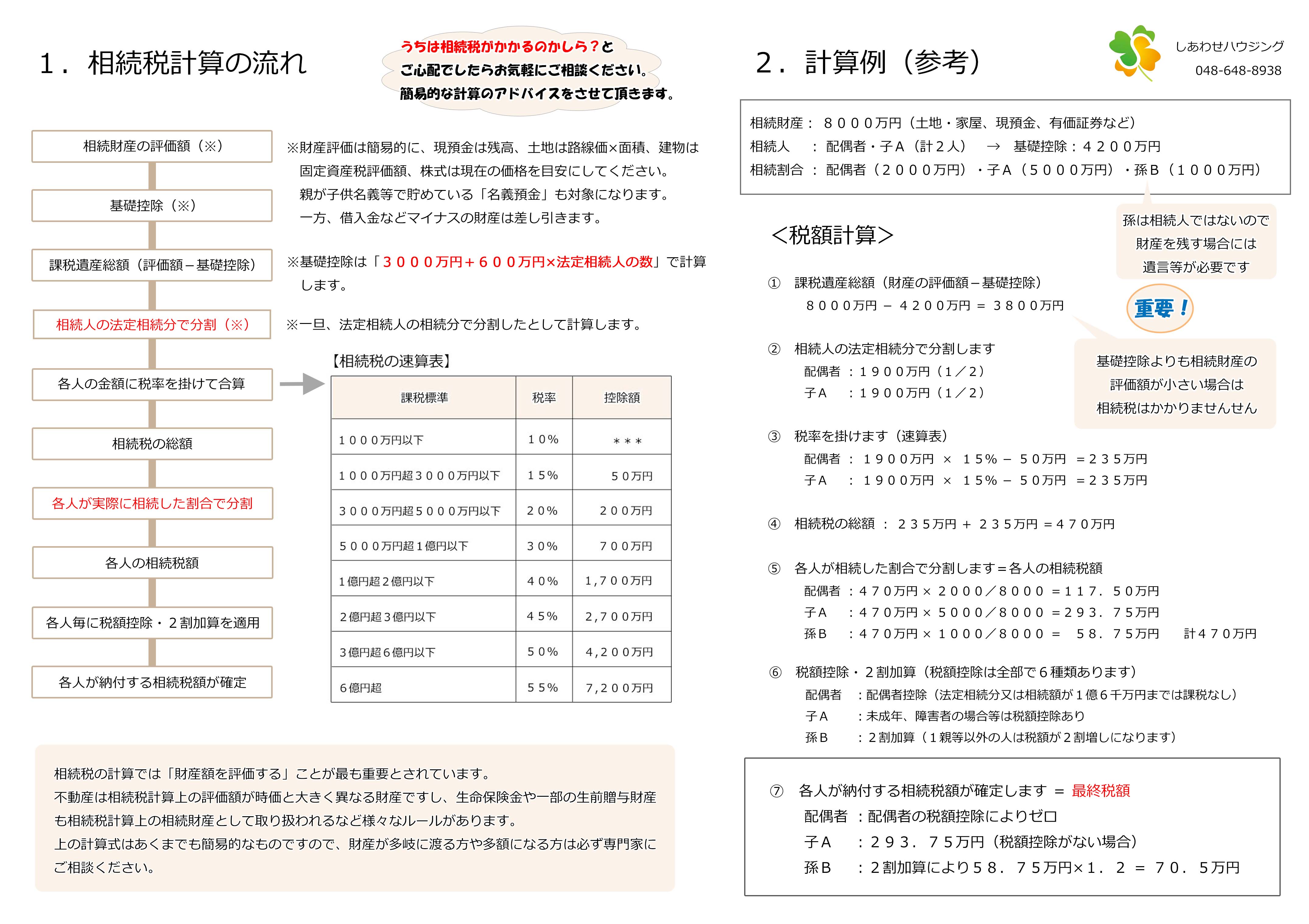

相続税計算では「法定相続人の数」が大きく影響します。

養子縁組により相続人の数が増えることによる、相続税計算への影響は以下の通りです。

尚、相続税法により養子縁組による相続税計算上の法定相続人の数には養子縁組により無制限に法定相続人が増えない様制限がかけられています。

具体的には実子がいる場合には養子は一人まで追加可能、実子がいない場合には二人まで追加可能とされています。(民法上の養子の数には制限はありません)

1)基礎控除

3000万円+600万円×法定相続人の数

2)課税遺産総額を法定相続人の法定相続分で分割します

→法定相続人が多いほど分割された金額が小さくなり、適用税率が下がります

6.遺産分割の工夫

そもそも相続税の節税対策と円満な遺産分割を両立することは決して簡単ではなく、こうすれば良いという方程式があるわけでもありません。

相続財産の額や種類、相続人の構成や人数、それぞれの関係性や性格などにより何を優先するのかは変わります。

一概には言えませんが、主な考え方のポイントとしては次のようなことが挙げられます。

- 相続は両親の片方が亡くなる一次相続と、残された親が亡くなる二次相続をトータルで考える必要があること。目先の相続だけでなく先々の相続までを見越して対策を考えることが大前提となります。

- 一次相続においては、配偶者には「配偶者の税額軽減」という大きな税額控除が認められているため、相続財産を配偶者に寄せて遺産分割をすると全体として相続税負担は少なく済みます。(相続する財産が法定相続分か1億6千万円の多い方までであれば相続税非課税となります)

- しかし二次相続に多額の財産が残る相続の場合には、一次相続で配偶者に財産を寄せすぎると、二次相続では配偶者がいないことで配偶者の税額控除が使えず、法定相続人の数も少なくなるため相続税額が大きくなり、かえって一次相続・二次相続トータルでの相続税額は大きくなってしまうことがあります。(相続税の計算の仕組み上、相続人が少なければ相続税負担は大きくなります)

この場合、一次相続である程度財産を分散して相続しておくことを検討する必要があります。 - 上記2と3は相反する考え方なのでバランスのとり方が難しくなります

- 一方、遺産分割協議は相続人が親子の場合、一次相続では残された親を中心に遺産分割協議が行える反面、親がいなくなる二次相続では子供同士のエゴがぶつかり揉めやすい傾向があります。

子供同士の仲が良くない場合はもちろんのこと、そうでなくても争族を回避するという観点からは一次相続の時点である程度二次相続までを見越して遺産分割を済ませておくことが望ましいと言えます。 - しかし残された親の老後の生活を考えると、生活の基盤である自宅や現金はある程度親が相続する形が自然です。

親にしても安心感がありますし、世知辛い話ですが親も財産を持っているのと持っていないのとでは子や孫からの大切にされ方が違ってくるのが実情です。 - 5と6も相反する考え方なのでこちらもバランスを取る必要があります。

相続税の問題と遺産分割の問題はともに相続財産をめぐる手続きですので当然密接に関係してきます。

最適解を導くことは容易ではありませんが、基本的にはまずはあるべき遺産分割を考え、その上でその遺産分割をした場合の相続税の負担がどうなるのかを考えるというのが原則となります。

その上であまりにも税負担が大きくなりすぎる時にはあるべき遺産分割案の骨子を崩さない範囲で節税対策が取れないかを検討します。

相続税の節税対策と円満な遺産分割対策は相反する部分が多く、節税対策を進めれば進めるほど遺産分割協議が揉めやすくなるというジレンマがあります。

あるべき遺産分割の姿はご家族の人間関係やご自身の価値観にかかわるものですので、相続の専門家であってもこうすれば良いと言えるものではありません。

「こういう遺産分割を考えているのだけれども相続税の問題はないだろうか?」という切り口で相続対策を検討して頂き、その上で相続税計算の仕組みや節税対策の種類とそのメリット・デメリットを把握する必要があります。

もちろんそれらの対策は人任せではなく、専門家の助けも借りながらご自身でも理解をしているということが重要です。

相続対策は一度したらお終いということではなく、その時々で微調整や抜本的な修正をしながら進めていく必要があるという点をご理解を頂けたらと思います。

結局のところ、相続税の節税と遺産分割は相反する性質を持ちつつも密接に絡みあい、明確な正解は無いとも言えます。

ありきたりですが各ご家庭の特徴を整理したうえで、専門家の協力も得つつ最適な方法を模索する必要があると言えます。

関連記事は右のカテゴリーか下のタグよりお願いします。