不動産取得税・固定資産税・登録免許税

不動産取得税は不動産を購入や新築により取得した時に取得者(法人・個人を問いません)に課税される税金です。

マイホームの建築(購入)を始め、相続税の節税対策で賃貸アパートを建設したり収益不動産を購入した場合、あるいは贈与により不動産を取得した場合にも課税がなされます。

但し、相続で取得した不動産については課税されません。

一方、固定資産税は不動産の所有者に課税される税金で、所有期間を通じて課税がなされます。

固定資産税は不動産を取得した理由に関わらず課税がなされ、納税義務者は1月1日時点の所有者となります。

不動産取得税・固定資産税とも居住目的のマイホームを購入した時には軽減措置もありあまり大きな金額になることはないのですが、相続税の節税対策など居住目的以外の不動産の取得の場合には思いのほか税額が大きくなることがありますので注意が必要です。

その他、不動産の権利変動(売買・贈与・相続等)により登記を行う際には登録免許税という税金が課税されます。

1.不動産取得税

1)計算方法

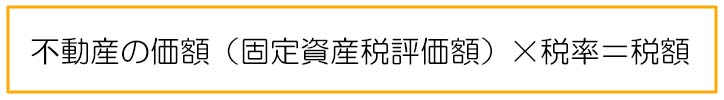

不動産取得税は以下の算式で計算されます。

固定資産税評価額が課税標準となりますので、建築費や購入費とは直接は関係がありません。

土地の場合は概ね購入価額の7割程度、建物の場合は建築費の5~6割程度になることが多いです。

課税標準が土地10万円、家屋23万円以下の場合など一定の免税点があります。

2)税率

3)宅地等の軽減

2021年3月31日までの期間について、宅地および宅地評価されている土地については課税標準(固定資産税評価額)が1/2相当額となる特別措置が講じられています。

4)その他の軽減

- 住宅(建物)の課税標準の軽減

<新築住宅>

50㎡以上240㎡以下の新築住宅あるいは40㎡以上240㎡以下の貸家住宅については課税標準(固定資産税評価額)から1,200万円が控除できます。<中古住宅>

50㎡以上240㎡以下で、1)昭和57年1月1日以降に建築されたか、2)築年数に関わらず新耐震基準に適合していることが証明された建物は、新築日に応じて課税標準(固定資産税評価額)から軽減できる金額が決まっています。

(平成9年4月1日以降に建築された建物の場合、新築と同様1,200万円の軽減が可能です)

- 住宅用土地の税額軽減

上記の住宅(建物)の課税標準の軽減を受けられる建物の敷地については税額が軽減されます。(それ以外にも細かい要件がありますが割愛します)

<軽減額>

1)45,000円

2)土地の1㎡当たりの固定資産税評価×住宅の床面積の2倍(上限200㎡)×3/100

を比較し、大きい方の金額。

<モデルケース>

土地の固定資産税評価額 1,800万円

建物の固定資産税評価額 1,500万円

建物の床面積 180㎡

土地の面積 120㎡

不動産取得税は以下の計算式となります。

建物 (1,500万円-1,200万円)×3%=9万円

建物は新築で床面積が50㎡以上240㎡以下なので1,200万円を課税

標準から差し引けます

土地 (1,800万円×1/2)×3%=27万円

さらに税額控除として

(1,800万円×1/2÷120㎡)×200㎡×3%=45万円

が差し引けますので税額はゼロとなります。

よって不動産取得税は建物の9万円のみとなります

5)手続き

不動産取得税の軽減を受けようとするときには、その不動産を取得した日から概ね30~60日以内に都道府県税事務所に申告をするのが原則です。

しかし都道府県によっては何もしなくても軽減措置を適用した上で納付書を送ってくる場合もありますので、まずは都道府県税事務所に確認をすることをお勧めします。

2.固定資産税

1)計算方法

固定資産税税は以下の算式で計算されます。

実際には固定資産税評価額に調整を行った「課税標準」が計算されて税率を乗じます。

尚、課税標準が土地30万円、建物(家屋)20万円未満は課税がされません。

2)税率

原則は1.4%ですが、市町村によって異なる場合がります。

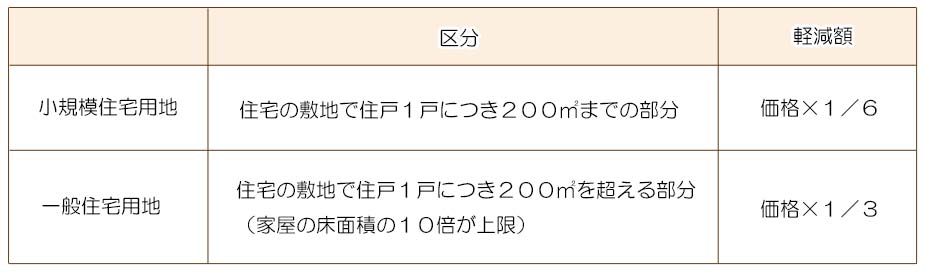

3)住宅用地の軽減

一定の住宅用地(併用住宅)は固定資産税評価額が軽減されます。

平成27年度の改正により、空き家対策関連法案に基づき所有者等に勧告がなされた特定空き家等の敷地については対象から除外されます。

(放置された空き家などは住宅用地の軽減が認められなくなる制度です)

4)新築住宅の減額制度

平成32年3月31日までに新築された住宅については、次に要件を満たせば3年間にわたって固定資産税が1/2に減額されます。

(地上3階以上の中高層耐火建築物は5年)

・住宅として使用する部分の床面積が全体の1/2以上

・居住用部分の床面積が50㎡以上280㎡未満(戸建て以外の貸家は40㎡以上280㎡未満)

※1/2に減額されるのは住宅の床面積の120㎡までの部分になります

※セカンドハウスでも適用されますが、別荘用の住宅には適用されません

5)都市計画税

原則として都市計画区域内の市街化区域内の不動産について課税される税金で、課税は固定資産税と併せて行われます。

税率は0.3%で、固定資産評価額に乗じます。

住宅用地については軽減があります。

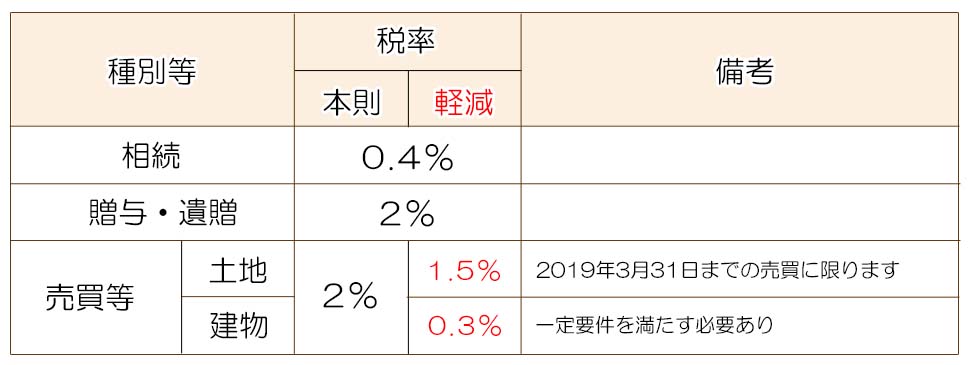

3.登録免許税

登録免許税は不動産の権利移動に伴い登記を行う際に課税される税金です。

1)計算方法

不動産取得税は以下の算式で計算されます。

2)税率

不動産取得税は相続以外の理由で不動産を取得した時の税金で、固定資産税(都市計画税)は不動産を所有しているときに課税される税金となります。

共に住宅については軽減措置が設けられていますが、事業用地等については軽減が無く金額が大きくなりがちです。

また登録免許税は登記に関わる税金であるため、登記を司法書士に依頼した場合には

司法書士報酬と併せて請求されることが一般的です。

また各税金とも軽減措置については細かい要件がありますので、実務上は必ず専門家や税務当局に確認を行うことが必要です。