建物を貸す(賃貸アパートの経営など)

不動産の最も基本的な有効活用の手法がアパート・マンション等の賃貸不動産の経営です。

自らが所有する土地上に建物を建築してそれを人に貸し出すパターンが多いですが、収益物件を購入したり土地を購入してその上に賃貸建物を建築するという方法もあります。

賃貸不動産経営には賃料収入を得ることによる収益化と、相続財産としての評価を「貸家(建物)」と「貸家建付地(土地)」に変えることによる相続税の節税対策としての目的があります。

1.賃貸不動産経営の特徴

| 項目 | 内容 |

|---|---|

| 特徴 | 自らが所有する土地上に建物を建築するか、既存の建物を購入して人に貸し出します。 入居者の募集や管理、建物の修繕等の業務を不動産業者に管理委託する方式と、建物を一括で不動産業者に賃貸して一定の賃料のみを受け取るサブリース方式があります。 |

| 収益源 | 賃借人から受け取る家賃収入から管理費や金利を差し引いた差額が収益となります。 |

| 主な用途 | アパート・マンション等の共同住宅の他、、戸建て賃貸、区分所有マンション、貸ビル、商業施設など、立地等の特性を踏まえた用途を検討します。 |

| 土地所有者のメリット |

|

| 土地所有者のデメリット |

|

所有する土地上に建物を建築する、あるいは既存の不動産を購入して賃貸経営を行うというのは相続税対策の基本手法です。

金融機関から長期の事業融資を組むことが多いので、事業の採算性確保が最大のポイントとなりますが、従来はその点があまり顧みられていない傾向もありました。

同じ賃貸マンションであっても、駅の近くであればワンルームなどの単身者向け、少し離れた立地であればファミリー向けというように対象顧がは変わりますし、住宅用途では難しい土地であっても貸倉庫やロードサイド型の店舗には適しているといった場合もありますので、事業成功のためにはまずは最適用途の見極めが重要になります。

言い方を変えれば、仮に所有する土地上に賃貸物件を建築しようと考える場合でも、最適用途が見つからない場合には、その時点で無理な事業化はやめるべきですし、相続対策のために事業化ありきという考え方は危険です。

またそれ以外にも良質な建設会社の選定、低金利での資金調達、立地等に合致したプランニング、適切な物件運営など、考慮すべき点は多岐にわたり、そのうち一つでも失敗すると事業そのものに深刻な影響を与えかねませんので、信頼のおけるコンサルタントなどにも相談しながら事業化を進めることが望ましいと言えます。

2.賃貸物件の種類

最も多いのは賃貸アパート・マンションで、ワンルームタイプからファミリータイプまで様々な規模、グレードに対応しています。

但し、物件の数自体が多いため築年数が経過した物件や駅からの距離が遠い物件では競合物件との差別化が出来ず空室が目立っている例も少なくありません。

また同じ居住用途でも、最近は駅から離れた場所でも人気のある戸建て賃貸の供給も増えてきました。

戸建て賃貸住宅はユーザーの潜在的なニーズが強く、賃料も比較的高いという理由の他、一戸から数戸単位でも建築が出来、少なめの投資金額で建築費の回収も早いという土地所有者にとっても取り組みやすい性格がありますので、これからも供給が伸びる可能性の高い分野です。

但し、その様な事が言われ始めている時点で、供給が過剰になるリスクもあるということですので、やはり立地や市場性を吟味した事業計画は欠かせません。

一方、駅近くの立地で商業施設の集積が進んでいる場合には、住宅用途よりも貸事務所や店舗の方が築年数に関わらず安定したニーズが見込める可能性があります。

また郊外では賃貸住宅よりもロードサイド店舗や倉庫・工場といった事業系の用途が中心になりますが、用途が変われば重視される点も変わりますので、道路付けや交通アクセスなどを検討の上、最適用途を判断する必要があります。

3.賃貸物件の管理

賃貸不動産の管理運営は大きく入居者管理と建物管理の二つに分かれます。

- 入居者管理

入居者の募集、契約手続き、賃料の回収、更新手続、クレーム対応など - 建物管理

日常清掃、巡回点検、定期点検、修繕、大規模改修など

(給排水設備、エレベーター、消防設備、照明設備、電気設備など)

いずれも専門的な知識や資格が必要となりますので、多くの場合、不動産業者等に入居者管理業務および建物管理業務を委託するか、サブリースという形で長期一括借り上げをしてもらい一定の賃料を受け取るスキームを組むことが多くなります。

いずれも不動産業者には報酬を支払う必要がありますので、物件の収支計算においてそのコストを見込んでおく必要があります。

<賃貸経営にかかる管理コスト>

| 項目 | 内容 | 大まかな目安(※) |

|---|---|---|

| 入居者の募集経費 | 入居者募集時にかかる経費(広告費等) | 成約時に賃料の1~2ヶ月分(礼金が取れれば相殺可能) |

| 入居者管理費 | 入居者の管理(滞納の回収、クレーム処理等)を不動産業者等に委託した場合の費用 | 賃料収入の3~5% |

| 建物管理費(点検や清掃) | 共用部の清掃やメンテナンス費がかかります | 月額数万円、エレベーター付きか否かなど設備によって変わります |

| 建物修繕費 | 建物を維持するコスト。共用設備の他、専用部内の設備の修繕や交換費用、原状回復費用等がかかります。 数年に一回の外壁や屋上の防水工事なども含みます |

賃料の7%前後が目安となります |

| 税金 | 固定資産税、都市計画税 | 固定資産税評価額の1.7%程度 (土地・建物とも) |

| 共用部の電気代・水道代 | 専用部で入居者が支払う以外の公共料金 | 建物規模によりますが数万円程度 |

| 借入金の金利 | 金融機関からの借入金利となります | 様々な要因に拠りますが2~4%程度の金利が多いようです。 採算性その他の理由で融資を断られることもあります |

ランニングコストは建物の種類・規模・築年数・設備種類等によって大きく変わるため一概には言えませんが、一棟ものの賃貸住宅の場合、大雑把に言うと月々の賃料合計の20~30%ぐらいを目安に考えます。(借入金利は含みません)

但し、入居率など不確定な要素が多く、何よりも物件ごとの諸条件が千差万別なので一概には言えません。

物件ごとの個別具体的な収支計画が非常に重要になります。

4.法人化の検討

一定規模以上の賃貸不動産経営を行う場合に検討したいのが、経営の法人化です。

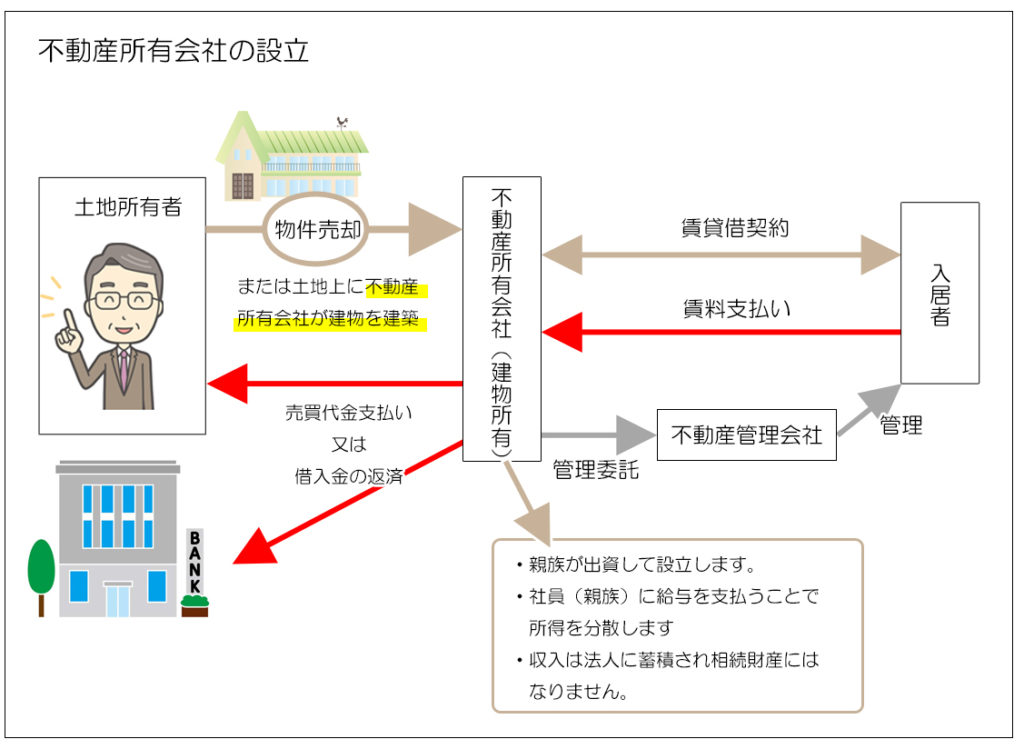

法人化には大きく「不動産所有会社」型と「不動産管理会社」型の2つがありますが、特に効果が大きいのは「不動産所有会社」型とされていますので、今回は主に「不動産所有会社」について説明をさせて頂きます。

1)法人化のメリット

①所得税の節税

所得税は累進課税のため、所得を分散した方が税率が低くなります。

個人経営の場合には賃貸物件からの収益が全て個人の所得となるため、所得税負担が重くなりがちでしたが、法人化することで自らを含む社員(親族)に給与を支払うことで所得を分散することができます。

②所得税と法人税

個人に課税される所得税に比べ法人税の方が実効税率が低くなります。

法人税が、資本金1億円以下の法人の場合、最高でも33%強なのに対し、所得税は55%と非常に重くなります。

③経費算入と損失の繰り越し

法人化をすると必要経費に算入できる範囲が広がります。

また決算で損失が発生した場合の繰り越しも個人に比べて繰り越せる期間が長くなります。(個人は3年、法人は9年)

④退職金の支給

法人の場合、退職金を支給できます。

退職金は生活安定上の観点から退職金控除が設けられており所得税額も低く抑えられています。

⑤相続財産が増えない

賃貸不動産(建物)を不動産所有会社に売却することで、土地所有者の財産が減り相続財産の圧縮につながります。

また不動産から上がってくる収益も、会社の利益となり個人の財産は増えません。

⑥相続手続きの簡易化

相続が発生した場合、個人経営の場合には銀行口座の凍結等が起こりますが、賃貸不動産の経営を分離しておけば賃貸経営は相続とは関係なく継続できます。

賃貸借契約上の名義を変更する必要もありません。

⑦遺産分割がしやすい

個人経営の場合は不動産そのものが相続財産となり、遺産分割がしづらいという問題がありますが、経営を分離していれば相続財産は出資に見合う株式となり遺産分割は比較的容易です。(それでも経営の安定化のためには後継者に株を取得させることは不可欠です)

またそもそも株式を相続財産にしないために、出資を後継者にさせて自らは株を持たない経営者と言う立場にしておけば、株式に関する遺産分割を行うこと自体が不要になります。

2)法人化のデメリット

①会社の設立コストと維持コスト

個人所有の建物を法人に移転するにあたり、物件の購入費用の手当てが必要となります。

また法人を設立する場合、登記費用、司法書士手数料等を併せて概ね50万円程度はかかります。

また設立後も社会保険料、税理士報酬(年間40~50万円)、会社の規模や利益に関係なく課税される法人住民税均等割り(7万円/年)がかかります。

②借入金の扱い

個人の借入金は相続財産から控除されますが、法人には相続がありませんので、借り入れ金控除もありません。(法人の株価計算に影響します)

また個人所有の賃貸不動産を法人に売却しようとする場合で、金融機関からの借り入れがある場合(抵当権設定済み)、金融機関の了解が得られない場合がありますので、事前相談は欠かせません。

3)法人化のメリットが発生する経営規模

一概には言えませんが、個人の課税所得が800万円を超えてくる場合には、法人化の検討を始めた方がよいと言われています。

この金額が概ね所得税の節税効果が100万円を超えてくるラインと言われています。賃貸不動産経営の法人化には、税率の高い所得税から税率の低い法人税への税目変更、所得の分散による所得税の節税効果、経費算入の拡大等による所得の圧縮等に加え、相続時の手続きの簡素化というメリットがあります。

一方、法人の設立および運営に関するコスト増というデメリットもあります。

具体的な取り進めにつきましては個別の事情を踏まえた上で専門家の指導や金融機関との協議(抵当権のついた不動産の所有権を移転する場合)などが不可欠となります。