相続税の2割加算

各人が納付する相続税額の最終調整が税額控除と2割加算です。

税額控除が相続人の生活基盤の維持を図るなどの目的で税額を減らす措置であるのに対し、相続税の2割加算は相続税額を増やす制度となります。

1.2割加算の概要

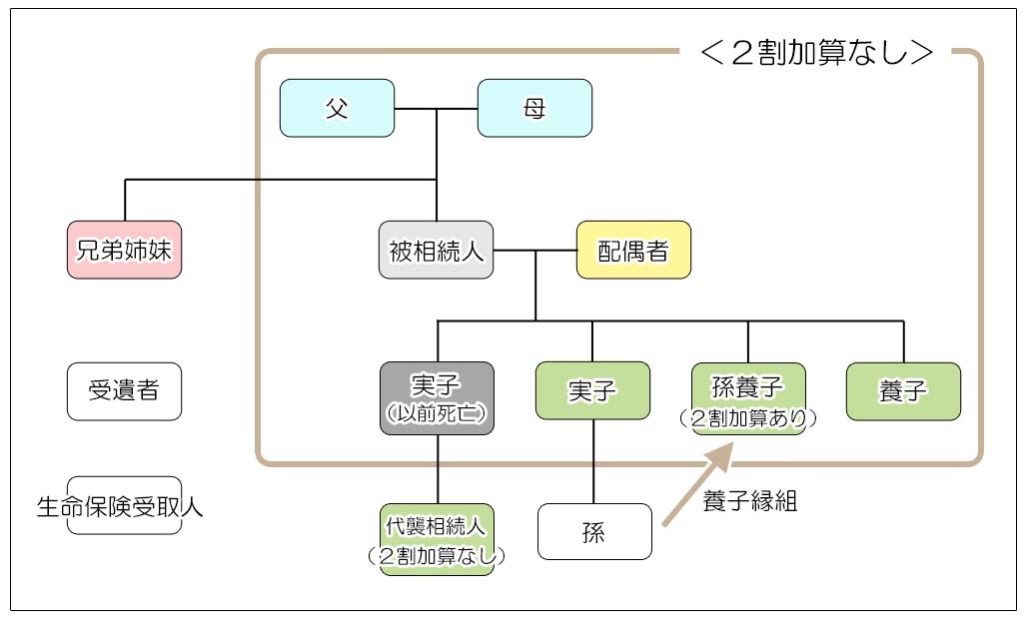

相続税の2割加算の対象になるのは次の者です。

- 1親等の血族以外の者(親と子以外)

- 配偶者以外の者

相続、遺贈(遺言による遺産分割の指定)、相続時精算課税制度による贈与で財産を取得した者が、上記に該当した場合に相続税は2割加算となります。

2.2割加算の意義

被相続人との関係が近しい相続人以外の者が財産を取得した場合には、相続財産の形成への貢献度、被相続人の扶養義務の有無、相続税の課税回避措置へのペナルティ、遺産取得の偶然性などを考慮して、相続税額を2割加算するものとしています。

簡単に言うと、意図的あるいは棚ぼたで取得した相続財産に対する重課制度と考えてよいと思います。

3.2割加算する金額

2割加算する金額は以下の式で計算します。

各種税額控除は、2割加算した後の金額に対して適用します。

4.2割加算の特例

5.2割加算の計算例

相続人等:配偶者、子(一人)、母、兄、孫

課税価格(正味の遺産額):10,000万円

遺産分割:遺言で全員に2,000万円ずつ(遺留分は考慮しません)

基礎控除:4,200万円(3,000万円+600万円 × 2人/法定相続人は配偶者と子の2人)

税額控除:配偶者控除のみ適用

課税価格(正味の遺産額):10,000万円

遺産分割:遺言で全員に2,000万円ずつ(遺留分は考慮しません)

基礎控除:4,200万円(3,000万円+600万円 × 2人/法定相続人は配偶者と子の2人)

税額控除:配偶者控除のみ適用

<相続税の計算>

1)課税遺産総額

10,000万円-4,200万円=5,800万円

2)相続税の総額を計算(法定相続分で分割して税率を乗じます)

配偶者:(5,800万×1/2)×15%-50万円=385万円

子 :(5,800万×1/2)×15%-50万円=385万円

合計 :770万円

子 :(5,800万×1/2)×15%-50万円=385万円

合計 :770万円

3)実際の各人の課税価格で按分し、各人の相続税額を計算します。

配偶者:770万円×2000/10000=154万円

子 :154万円(計算式は同上)

母 :154万円(計算式は同上)

兄 :154万円(計算式は同上)

孫 :154万円(計算式は同上)

子 :154万円(計算式は同上)

母 :154万円(計算式は同上)

兄 :154万円(計算式は同上)

孫 :154万円(計算式は同上)

4)配偶者控除と2割加算

配偶者:0円(法定相続分以下であれば相続税はかかりません)

子 :154万円(1親等の相続人は2割加算がありません)

母 :154万円(1親等の相続人は2割加算がありません)

兄 :184.8万円(2割加算の対象となります)

孫 :184.8万円(2割加算の対象となります)

子 :154万円(1親等の相続人は2割加算がありません)

母 :154万円(1親等の相続人は2割加算がありません)

兄 :184.8万円(2割加算の対象となります)

孫 :184.8万円(2割加算の対象となります)

この相続で母は法定相続人にはなりませんが、2割加算の対象になるか否かは法定相続人であることが条件ではなく、1親等以内の血族かという点になります。

尚、2割加算の対象となった相続人等が未成年や障害者などである場合には税額控除と併用して計算を行います(2割加算をした後から税額控除を行います)。

複雑な相続税の計算もこの2割加算(または税額控除)をもって確定となります。

確定した税額を相続開始の翌日から10ヶ月以内に被相続人の住所地を管轄する税務署に提出(納税)して相続税の納税手続きは終了します。