相続税計算のための財産評価

相続税の計算にあたっては、相続財産の評価が最も重要とされています。

相続財産の評価とは財産を金銭的価値に換算する作業です。

しかし財産評価においては現金の様に残高がそのまま評価額になる財産もあれば、不動産の様に確定的な評価金額を計算しづらかったり、特例を適用することで評価額を下げることが出来る財産もあります。

相続税の計算における財産の評価は、相続税を計算する上でも重要であることは勿論、特例の適用等により評価額を下げ相続税の節税対策につなげていく場合においても重要になります。

1.財産評価基本通達

相続税は申告納税方式の税金で、納税者が自ら相続財産の評価を行ったうえで相続税を計算し納付をします。

しかし計算の基準となる相続財産の評価を、相続税を計算する人がそれぞれ勝手な基準で行ってしまっては公平な課税はままなりませんし、管轄する税務署の手間も膨大になってしまいます。

そこで国税庁ではそれぞれの財産の評価に関する基本的な考え方を「財産評価基本通達」という形で国税局(各税務署)に通達をしており、この通達の内容が相続税計算上の財産評価における事実上の指針となっています。

2.不動産以外の相続財産の評価

不動産以外の相続財産は以下の方法により評価を行います。(不動産は評価上の論点が多いので、別途ご説明を致します)

1)金融資産

| 種類 | 評価方法 |

|---|---|

| 現金 | 残高が評価額となります |

| 預貯金 | 原則として残高が評価額となります。 利息については定期預金の場合は評価計上しますが、普通預金の場合は預貯金が多額の場合に評価計上します。 残高は金融機関にて証明書を発行してもらいます。 また名義は被相続人以外でも実質的に被相続人の管理下にあった預貯金は名義預金として相続財産として扱われます。 |

| 上場株式 | 相続開始日の終値あるいは 1)相続月の終値の平均額 2)相続前月の終値の平均額 3)相続前々月の終値の平均額 の低い価額となります |

| 非上場株式 | 相続をしたのがその会社の経営について支配権を持つ同族株主等かそれ以外の株主かによって評価方法が変わります。 親がオーナーの会社の株式を後継者である子が取得する場合は、会社の規模に応じて類似業種と比較をしたり、純資産価額により株価を求める原則的評価方式を採用します。 |

| 有価証券 (公社債、国債、投資信託など) |

利付公社債か割引公社債かによって評価方法は変わりますが、額面金額を目安に売却して手元に残る金額が評価額となります。 |

| 生命保険契約の権利 | みなし相続財産としての生命保険金ではなく、被相続人が自分以外の人を被保険者として保険料を支払っていた生命保険契約が対象になります。 被相続人の死亡により保険料の負担者はいなくなりますが、保険契約は相続財産として相続人に引き継がれます。 原則として相続開始時点でその保険契約を解約した時の解約返戻金が評価額となります。 解約返戻金の額は保険会社にて発行してもらいます。 |

非上場株式や債券等の有価証券については専門家の協力無しに評価をすることは難しいと思われます。

明らかに相続税がかからない場合は別として、税務署か専門職の税理士に相談をすることが望ましいと言えます。

2)その他の権利や動産

| 種類 | 評価方法 |

| ゴルフ会員権 | 取引相場のある会員権の場合は、相続開始時の取引価格の70%の価格に返還を受けられる預託金があればその額を加えます。 |

| 宝石・貴金属 | 相続開始時点での売却可能額を基準としますが、取得から年数が経過していてほぼ価値ゼロに近いものはあまり気にしなくてよいと思います。 購入金額から耐用年数と減価償却分を差し引いた残額を評価額とすることもできます。 |

| 絵画・骨董 | |

| 自動車 |

3.みなし相続財産の評価

保険会社から受け取る生命保険金(死亡保険金)や死亡退職金は本来の相続財産ではなく受取人固有の財産となりますが、相続税の課税対象になるため財産評価を行います。

| 種類 | 評価方法 |

|---|---|

| 生命保険金 | 支払われる保険金額 |

| 死亡退職金 | 支払われる死亡退職金額 支給される金額が相続開始後3年以内に確定したものが対象となります。 相続税の申告後に支給が確定した場合には修正申告が必要になります。 |

みなし相続財産となる生命保険金および死亡退職金には非課税額が定められています。

非課税額は

で計算されます。

生命保険契約が相続税の節税対策上有効といわれるのはこの非課税額によるものです。

(非課税の対象になる受取人は相続人に限ります)

4.不動産の評価

不動産は価額が高い財産であるため相続税への影響も大きくなります。

相続税計算上の不動産の評価額は市場での取引価額とは直接的には連動せず、現金などの財産と比べると評価は低く見積もられるという特徴があります。

例えば1億円の現金は評価額も1億円ですが、1億円の現金で不動産を購入数すると評価額は大体7割前後に下がり、相続税の節税対策としての「現金から不動産への資産の組み換え」はこの特徴を利用したものです。

しかし一方で不動産は評価がしづらい財産という性格もあり、特に不整形な土地や広大地など特殊な不動産、あるいは評価減の特例の適用可否については専門家への相談が必須となります。

1)土地評価の原則

土地の評価は以下の原則に基づいて評価されます。

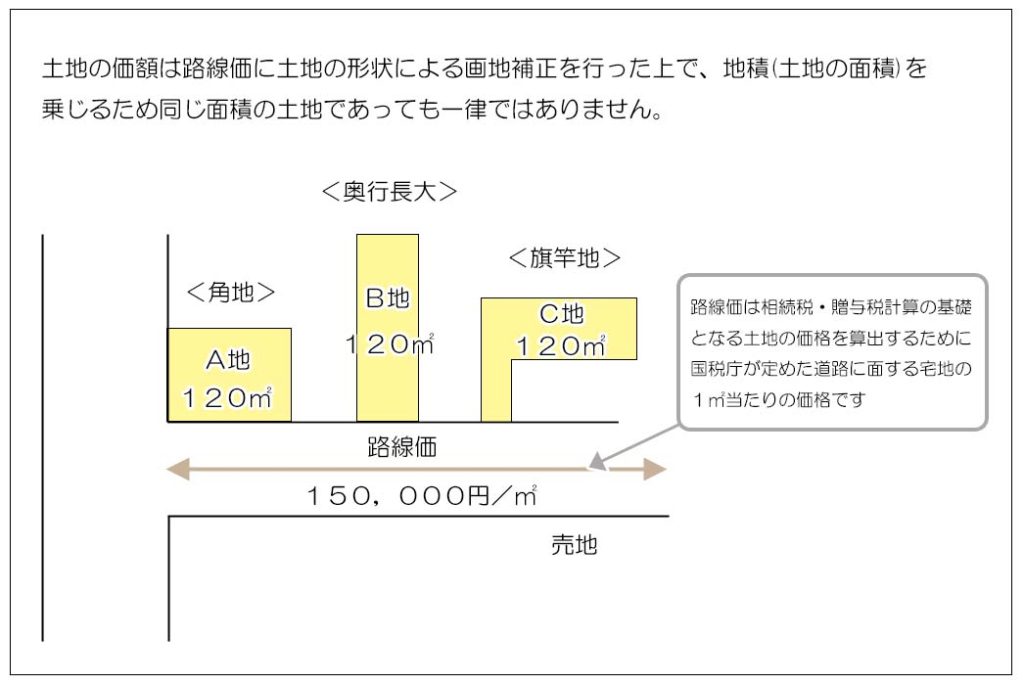

・前面道路に路線価がある土地

路線価は相続税(贈与税)計算の基礎となる土地の評価額を算出するために国が定めたその道路に面した宅地の1㎡当たりの価額です。

実際の評価額は、路線価にその土地の形状による画地補正を行った上で土地

の面積を乗じます。

(画地補正は専門的な知識が必要なため専門家以外の方が算定することは難しいと思われます)

・前面道路に路線価が無い土地

路線価が無い土地の場合は、土地の固定資産税評価額に国が定めた倍率表の

数値を乗じて算出します。

路線価は概ね市街化が進んだ土地の道路に定められています。

2)建物の評価額

自宅など、自己使用の建物の相続税の計算における評価額は固定資産税評価額となります。

3)利用形態による評価額の違い

| 種類 | 内容 |

|---|---|

| 自用地 | 土地の所有者が自分で使用している土地を自用地と言います。 自用地は自分で使用してさえいれば利用の用途は問わず、また一時貸しなどいつでも解約が可能な契約形態であれば人に貸し付けている場合にも、自分の利用に制限が無いということで自用地としての扱いとなります。 自用地の具体的な種類としては、更地、自宅の敷地、自分の業務に使っている土地、月極駐車場などがあります。 |

| 貸宅地(借地) | 土地所有者以外の人が建物建築の目的で土地を借りる権利を借地権といいます。 借主にとって借地権は非常に強い権利ですので、借地権自体が財産的な価値を持つ一方、土地所有者には非常に強い使用制約が生じます。 借地権が設定された土地を貸宅地(あるいは底地)と言い、概念上は土地の所有権が貸宅地(底地)と借地権に分かれ、財産評価としても貸宅地と借地で別々の評価を行います。 貸宅地が地主の財産(権利)となり、借地が借主の財産(権利)となります。 (「貸宅地」は相続税評価上の呼称で、「底地」は取引慣行上の呼称となります) |

| 貸家建付地 | 土地所有者が土地上に賃貸物件を建築すると、その土地のことを貸家建付地(かしやたてつけち)といいます。 土地上の建物を他人に貸し出すことで、土地の利用が制限されるため自用地よりも評価額が下がるという考え方となります。 |

| 貸家 | 自己所有の建物を人に有償で貸し付けた場合、その建物は「貸家」として評価されます。 建物所有者はその建物を自己使用できませんので、その分評価額が減価するという考え方となります。 |

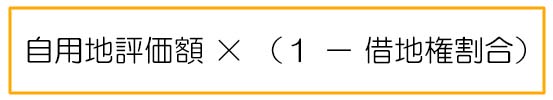

3)貸宅地と借地の評価

土地に借地権が設定されていることで土地所有者には使用制約が生じ、その分土地の評価額(自用地評価額)が減価するという考え方です。

<貸宅地の評価額>

<借地の評価額>

土地全体に対する借地権の割合は路線価図に記載されており、例えば借地権割合が6割(60%)の地域であれば、土地全体の価格を100とすると、貸宅地(底地)部分が40、借地部分は60に概念上分割されます。

通常、借地権が設定された土地では、法律上の立場が強い借地人が有するす借地の価値の方が地主が有する貸宅地(底地)の価値よりも大きくなります。

土地所有者の財産評価には貸宅地部分のみ(上図では60)が計上され、借地人の財産評価には借地部分(上図では40)が計上されます。

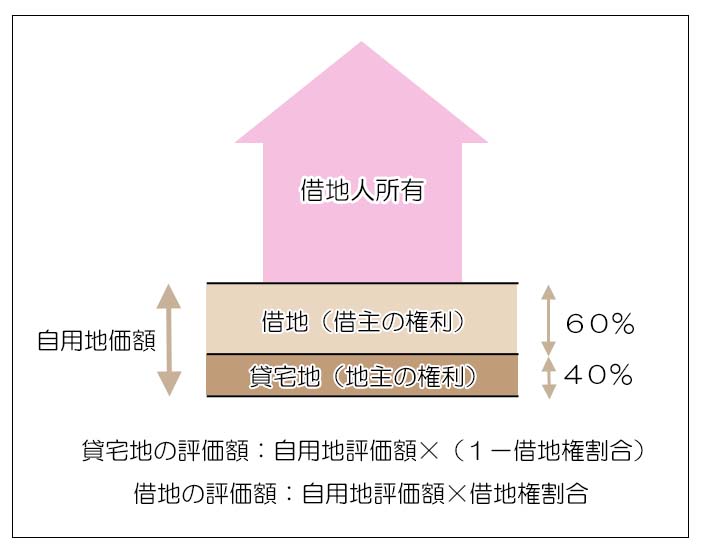

4)貸家建付地と貸家の評価

土地上に建物を建築し、その建物を人に有償で貸し付けることで、土地所有者(兼建物所有者)には使用制約が発生し、土地・建物とも減価します。

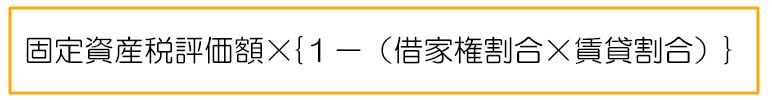

評価の計算式は、以下の通りとなります。(内容を理解するよりもこういう式なんだと覚えてしまう方がよいかもしれません)

<貸家建付地の評価額>

<貸家の評価額>

※借家権割合は30%で統一されています。

※賃貸割合は建物全体のうち賃貸の対象になっている割合です。

(10部屋中8部屋を貸し出している場合には賃貸割合は80%となります)

建物を人に貸し出すことで、所有者からすると土地も建物も利用が制限されるため土地と建物の評価が下がるという考え方です。

財産評価は、土地・建物とも自用地のあるいは自己使用の場合よりも減価された価額となります。

但し、借家人の借家権は相続税計算上の財産評価には計上されません。

不動産は形状、大きさ、高低差など個別性が極めて高く最も評価が難しい財産といえます。

ピンポイントでの正解となる価格があるわけではないので、専門職の税理士が算定したとしても同じ金額になるとは限りません。

また各種特例の適用要件を満たしているかどうか微妙な判断が求められることもあります。

財産を過小評価をして相続税を計算すると、税務署から修正申告を求められて過少申告加算税や延滞税を納付しなくてはならなくなるリスクがある反面、財産を過大評価して相続税を多く納付したとしても当然ですが税務署は何も言ってきてはくれません。

相続税の計算において不動産の評価には細心の注意を払う必要があると言えます。

(不動産の評価については「不動産の評価・価値の把握」、「不動産の評価を下げる方法」をご参照ください)

5.非課税財産

生前から所有している祭祀財産(墓地、墓石、仏壇、仏具、仏像、神棚等)は非課税財産となりますので評価額はありません。

6.債務(マイナスの財産)

相続発生時に被相続人に対して確実に発生している債務はその残高で評価し相続財産から差し引けます。

(金融機関からの借入金、クレジットカードの未決済額、損害賠償金、預り敷金など)

但し、保証債務は保証が確定していない限り原則として差し引くことはできません。

相続財産評価は相続税計算で最も大切な作業といわれます。

専門家に言わせると相続税の計算は財産評価が終われば8割方終了したようなもので、後は機械的に計算を進めていくだけだそうです。

つまり専門家をしてもそれだけ財産評価が難しいということで、特に不動産は形状や広さが異なり権利関係等も複雑な場合があるため特に評価が難しいとされています。

相続税が課税される相続においては、正しい財産評価ができないと正しい税額は計算できず、結果として修正申告を迫られ、過少申告加算税を納付することにもなり兼ねません。

相続税の納付が発生する相続では専門家の助けも借りて、細心の注意を払って財産評価を行う必要があります。