消費税

不動産の売買取引においては、消費税が課税される取引と非課税取引が混在しているため注意が必要です。

1.消費税の課税対象となる取引

消費税は次の4つの要件をすべて満たす取引において、非課税取引、免税取引、不課税取引に該当しないものを言います。

- 国内における取引であること

- 個人・法人を問わず事業者が事業として行うものであること

- 対価を得て行われるものであること

- 資産の譲渡、貸付及び役務の提供であること

「非課税取引」

上記4要件に該当しても、消費税を課税することが馴染まない、あるいは社会政策的配慮から課税しない取引を指します。

不動産取引では土地の売買がこれに該当します。

「免税取引」

商品の輸出等に関わる取引であり、不動産取引とは関係ありません

「不課税取引」

対価を得て行わない、寄付や贈与、出資等が該当します。

2.不動産取引における消費税

1)土地の売買(譲渡)

土地の売買は非課税取引とされているため消費税の課税対象にはなりません。

2)建物の売買(譲渡)

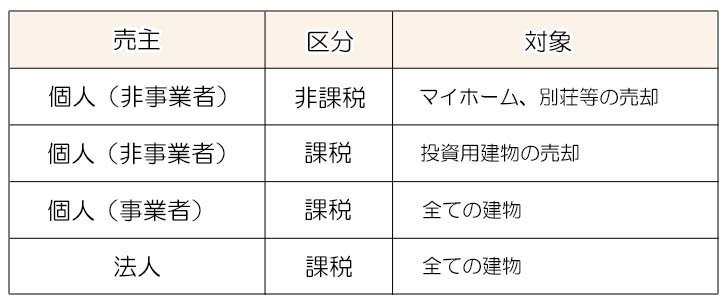

建物の売買では、売主の属性により消費税の課税・非課税が変わります。

原則的には売主が事業として取引を行っていれば課税、事業として行っていなければ非課税という考え方になります。

個人が非事業者であっても、投資用建物を売却する場合には課税対象となることにご注意ください。

3.具体的な計算

実際の不動産取引における消費税について見てみたいと思います。

1)土地の売買

土地の売買価格は消費税非課税となります。

2)土地・建物売買(個人売主/非事業)

土地・建物とも消費税非課税となります。

3)土地・建物売買(法人売主または個人売主/事業)

土地:非課税、建物:消費税課税対象となります。

売却価格が土地・建物合わせて5,000万円だとすると、消費税を計算するためにはまず土地価格と建物価格に分離する必要があります。

按分については固定資産税評価額等を参考に計算することが多いです。

<モデルケース>

固定資産税評価額:土地2,500万円、建物800万円と仮定します

(固定資産税評価額は時価よりも小さくなります)

土地建物価格を按分:

<土地>

5,000万円×2500/3300=3,788万円≒3,800万円(非課税)<建物>

5,000万円-3,800万円=1,200万円(消費税込み)建物価格内訳:本体1,111万円、消費税89万円<売買代金内訳>

土地 :3,800万円

建物本体 :1,111万円

建物消費税: 89万円

合計 :5,000万円

不動産は価格の高い商品であるため、消費税の額もかなり高額になります。

個人の方が自ら売主になる場合には消費税のことはあまり気しなくてよいと思いますし、仮に消費税対象取引の場合でも不動産業者からは説明がありますのでその内容に従う形で良いと思います。

また仲介手数料は不動産の本体価格をベースに計算を行いますので、自らが買主になる場合に相手が法人であれば建物価格は課税対象となり、上の例で言えば建物代1,200万円のうち1,111万円が仲介手数料を計算する基礎となります。(約7万円得をします)