小規模宅地等の評価減の特例(適用の要件)

前項では小規模宅地等の評価減の特例の意義と概要についてご説明をしました。

今回は小規模宅地等の評価減の特例を適用できる人とその要件についてご説明したいと思います。

相続には様々な形があり、小規模宅地等の評価減の特例についても教科書の事例通りとはいかないことが多いものですが、原則的な考え方を理解をしていただければと思います。

1.小規模宅地等の評価減の特例の基本的な適用要件

小規模宅地等の評価減の特例は宅地等の財産評価額を大きく減らせる特例ですが、誰でも適用できるわけではありません。

前項でもご説明した通り、宅地等を引き継いだ相続人等の生活基盤を守る必要がある場合において適用可能となるのが原則です。

小規模宅地等の評価減の特例を利用する際の基本的な要件は以下の通りです。

1)相続または遺贈により取得した宅地等であること

生前贈与や相続時精算課税制度により生前に取得した宅地等は対象になりません。

2)相続税の申告が必要です

この制度を利用する時には相続税が課税されるか否かを問わず、必ず申告が必要になります。(結果的に、相続税がゼロになるケースでも申告が必要です)

3)遺産分割協議が終了していないと適用できません

遺産分割協議が未了の場合は利用が出来ません。

遺産分割協議が終わり、誰がどの宅地等についてこの制度を適用するのかを決める必要があります。

例えば、自宅を相続した人と賃貸アパートを相続した人がいて、どちらも特例適用要件を満たしていたとしても、適用可能な面積の上限がありますので二人が同時に特例を適用できるとは限りません。その場合には当事者間でどのように特例を適用するかを決める必要があります。

3)対象となるのは建物または構築物の敷地であること

この特例の対象はあくまでも宅地等であるため、建物又は構築物の用に供されていることが必要です。

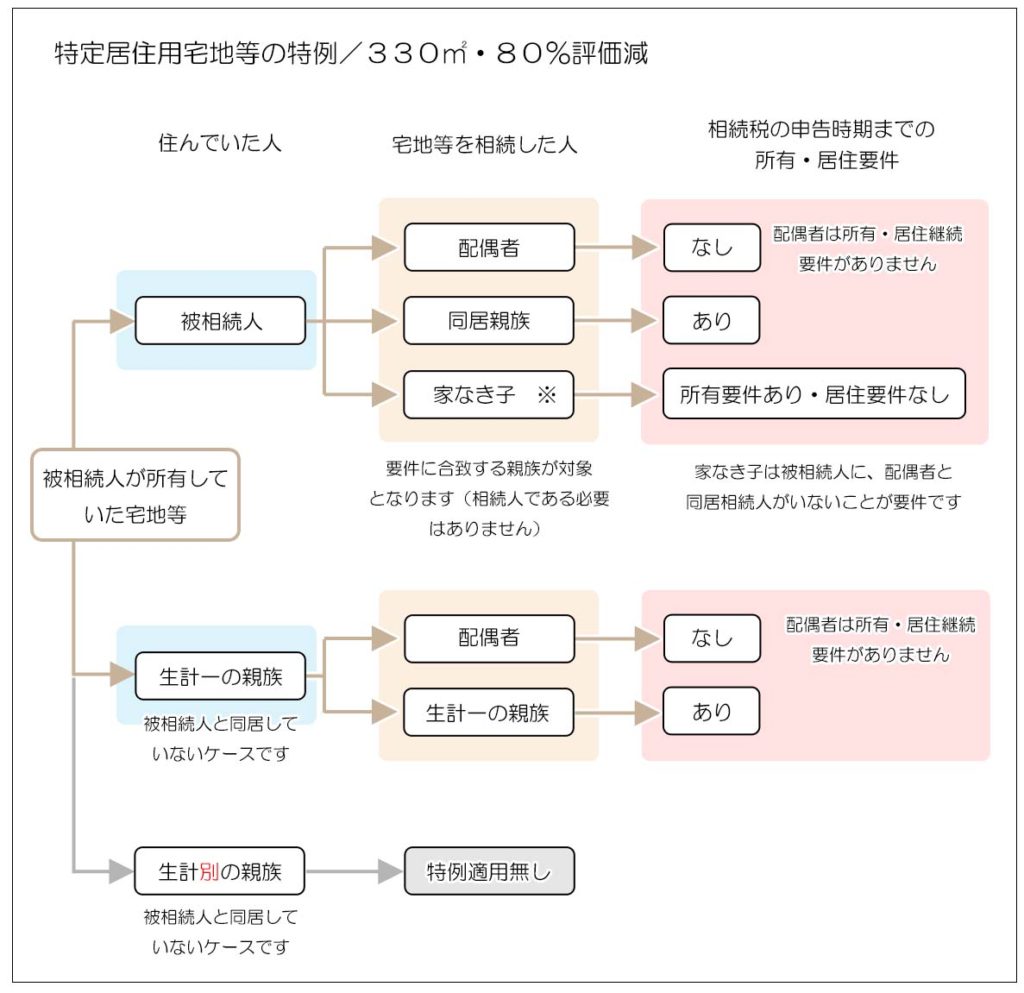

2.特定居住用宅地等の適用要件

| 宅地上で居住していた人 | 宅地等を取得した親族等 | 適用要件 |

|---|---|---|

| 被相続人 | 配偶者 | 特になし(配偶者には下記の所有・居住継続要件がありません) |

| 被相続人の同居親族(相続人である必要はありません)※ | 相続税の申告期限まで、引き続き宅地等を所有し住み続けること (所有+居住継続要件) |

|

| 通称「家なき子」※ | 相続税の申告期限まで、引き続き宅地等を所有し続けること (所有要件のみ) |

|

| 生計一の 親族 |

配偶者 | 特になし(所有・居住継続要件がありません) |

| 住んでいた 生計一の親族 |

相続税の申告期限まで、引き続き宅地等を所有し住み続けること (所有+居住継続要件) |

生計一の親族が居住していた宅地等とは、被相続人が所有していたセカンドハウスに子供が通学のために住んでいた場合などが該当します。

また実際には少ないと思いますが、生計一の親族が居住している場合に被相続人に対して地代や家賃を支払っていると適用は出来ません。

(後で述べる「貸付事業用宅地等」に該当します)

※同居親族

当サイトでは便宜上相続人等という表現をしていますが、制度上小規模宅地等の評価減の特例を適用できるのは「適用要件を満たす親族」となり相続人に限りません。

※家なき子とは

家なき子とは「特定居住用宅地等」の特例が適用できる、「被相続人と同居していない親族」を指します。

「家なき子」が認められる要件は以下の通りとなります。

- 被相続人の親族であること(相続人である必要はありません)

- 被相続人に配偶者がいないこと(別居も不可)

- 被相続人に同居していた相続人がいないこと

(孫など相続人でない親族が同居していても構いません) - 相続開始3年前以内に、自己あるいは自己の配偶者、3親等以内の親族、特別な関係のある法人が所有する持ち家に住んだことがないこと

- 相続開始時に居住している家屋を過去に所有していたことがないこと

- 相続税の申告期限まで相続した宅地等を保有していること

「家なき子」の主旨は、マイホームを所有していない親族が止むを得ない理由で被相続人と同居していない場合で、被相続人のマイホームの宅地等を相続(または遺贈で取得)した際に、小規模宅地等の評価減の特例を適用できるようにしようというものです。

当初は転勤等の事情によりよりやむなく借家住まいとなっている親族を念頭に置いていましたが、実際には持ち家を親や子供、あるいは法人名義にすることで、無理やり「家なき子」要件に該当させ節税を図る例が後を絶たないため、2018以降に発生した相続については適用要件が厳しくなりました。(実質的な持ち家に居住している場合は全て適用不可となりました)

ここに記載した要件は2018年4月1日以降に発生した相続について適用される厳しくなった後の要件となりますので、2018年4月30日前に発生した相続に関する旧要件については別途お問い合わせください。

また相続した宅地等の所有要件とは、その宅地等を取得した相続人等が相続税の申告期限までその宅地等を所有していることで、例えば申告期限前に売却等により宅地等を手放してしまうと特例が適用できないという意味です。

居住継続要件とは、その宅地等を取得した相続人等が相続税の申告期限まで宅地等の上にある建物に居住し続ける必要があるということです。

小規模宅地等の評価減の特例の趣旨が生活の基盤を守るというところにありますので、宅地等を取得した人が所有も居住も続ける必要が無いようであれば税制上の保護も不要であるという考えに基づいています。

「家なき子」の説明は本文をご参照ください

例えば、被相続人が都心と郊外に2つの居住用不動産を所有していて、郊外の家には奥様(配偶者)と住んでいて、都心の家には大学に通う子供が仕送りを受けて住んでいる(生計一親族)といったケースで相続が発生した場合には、郊外の家を配偶者が相続し、都心の家を子供が相続すると、配偶者は他の要件無しに小規模宅地等の評価減の特例が適用でき、子供も所有と居住継続要件を満たせば特例を適用できます。

(特定居住用宅地等の面積上限330㎡以内での適用となります)。

尚、これが都心の家に住んでいる子供が仕事に就いて独立した生計を営んでいる場合であれば生計を一にするとは言えませんので適用外となります。

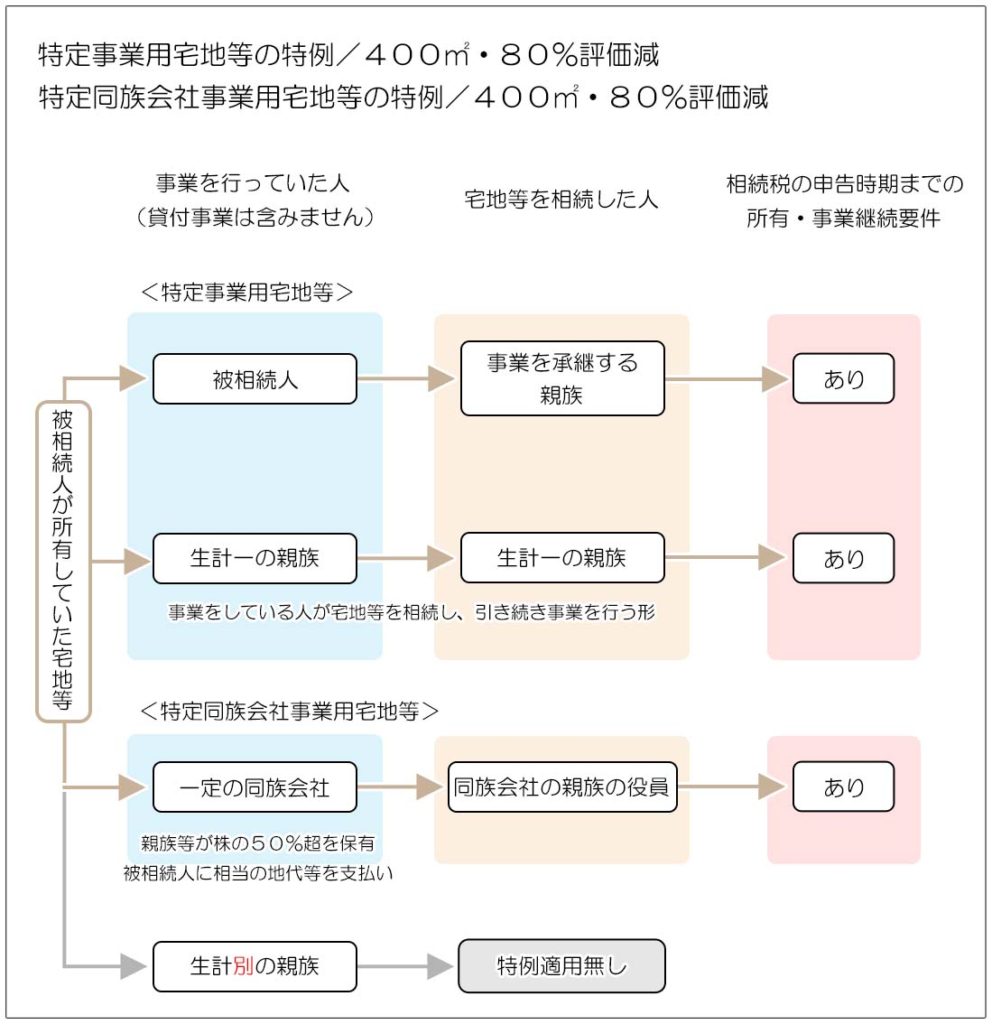

3.特定事業用宅地等・特定同族会社事業用宅地等の適用要件

| 宅地上で事業をしていた人※1 | 宅地等を取得した相続人等 | 適用要件 |

|---|---|---|

| 被相続人 | 事業を承継する親族 | 相続税の申告期限まで、引き続き宅地等を所有し事業を継続し続けること (所有+事業継続要件) |

| 生計一の親族 | 同左 | ・相続税の申告期限まで、引き続き宅地等を所有し事業を継続し続けること (所有+事業継続要件) ・被相続人との関係は使用貸借で地代を支払っていないこと |

| 一定の同族会社※2 | 同族会社の役員である親族 | 相続税の申告期限まで、引き続き宅地等を所有し事業を継続し続けること (所有+事業継続要件) ・同族会社は地代または家賃を支払っていること ・同族会社が貸付事業を行っている場合は「貸付事業用宅地等」の分類になります |

※1

事業には不動産貸付事業等は含みません(不動産貸付に供する宅地等は貸付事業用宅地等に分類されます)

※2

一定の同族会社とは被相続人および被相続人の親族等が発行済株式総数等の50%超を有している法人を指します。

1)特定事業用宅地等

特定事業用宅地等の評価減の特例は、被相続人が行っていた事業を後継者が円滑に事業承継するために相続税を軽減することが目的となります。

また既に代替わりで、被相続人が所有する宅地等で生計一の親族(子供等)が事業を行っていた場合に、そのままその親族(子供等)が宅地等を相続した場合にも適用となります。(いずれも事業には不動産の貸付事業を除きます)

大事なことは生計一の親族が事業をしている場合には、被相続人との関係においては地代の収受が無い使用貸借であることが条件となり、仮に地代を受け取っていた場合には「特定事業用宅地等」ではなく「貸付事業用宅地等」に該当することになります。

また例えば親の事業を承継している子供が既に生計が別になっている場合などもありますが、この場合は生計一でないため適用の要件を満たさなくなってしまいます。

この様な場合の対策としては、親が子の生計に入って生計を一つにするといった方法や、子が親に賃料を支払って次に述べる「貸付事業用宅地等の特例」に該当するようにしたり、法人成りして特定同族会社事業用宅地等の評価減の特例の要件を満たす方法を検討する必要があります。

いずれも特例適用の構成要件を満たすためには高度な知識と経験が求められますので、税理士等の専門家への相談はもちろんのこと、税務当局への照会も必要になります。

2)特定同族会社事業用宅地等

相続開始直前において被相続人及び親族等が法人の発行済株式の総数又は出資の総額の50%超を有している場合には、その法人を特定同族会社と言います。

特定同族会社が事業を行うにあたり、被相続人等から宅地を借りている場合と、宅地上の建物を借りている場合がありますが、いずれの場合でも特定同族会社が地代または家賃を支払っていることが小規模宅地等の評価減の特例を適用する条件となります。

(建物を借りている場合には、建物の所有者は被相続人または使用貸借で土地を借りている生計一の親族である必要があります)

また宅地等を相続するのは特定同族会社の役員である親族となりますが、役員であることが要件であって株主である必要はありません。

本来、地代等を受け取っている場合には次に述べる、「貸付事業用宅地等」に分類されますが、同族会社の場合には事業用宅地等の特例と同様400㎡まで80%の減額が認められています。

尚、同族会社の事業が不動産貸付の場合には、「特定同族会社事業用宅地等」の特例ではなく、「貸付事業用宅地等」に該当することになります。

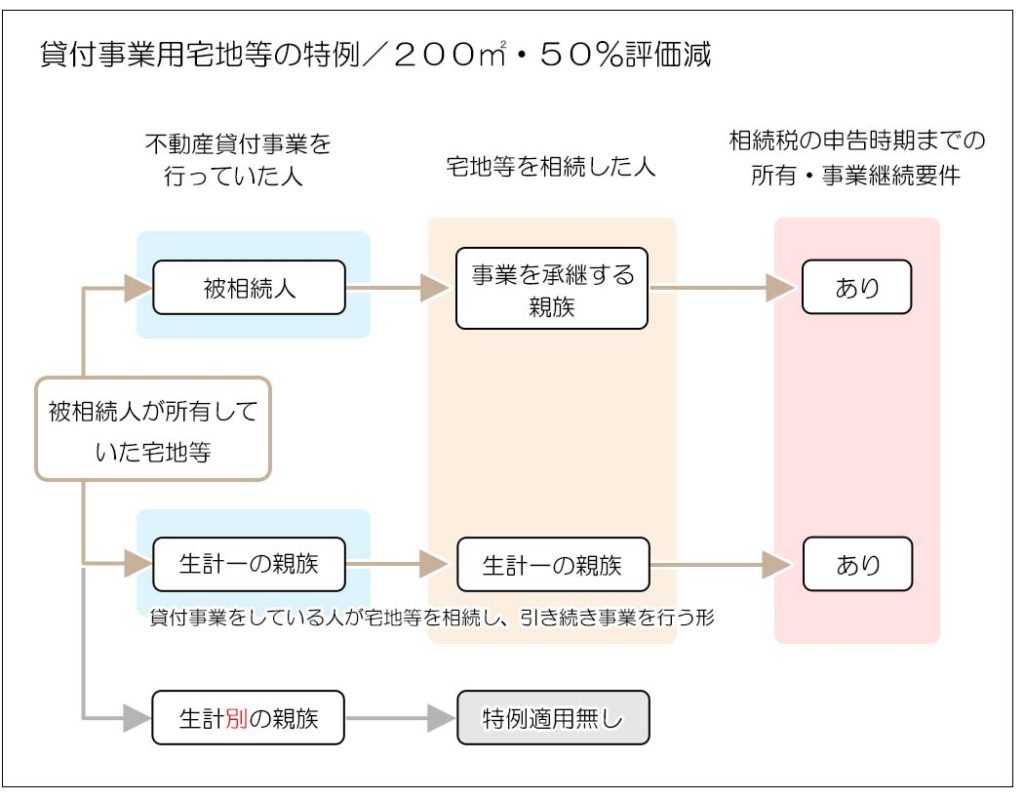

4.貸付事業用宅地等の適用要件

貸付事業用宅地等とは、アパート等の賃貸住宅や借地など相当の対価を得て継続して行っている不動産貸付業の他、貸駐車場や駐輪場などを指します。

相当の対価を得ていることが条件となるため、対価を得ない使用貸借は対象にはなりません。

| 宅地上で貸付をしていた人※ | 宅地等を取得した人 | 適用要件 |

|---|---|---|

| 被相続人 | 事業を承継する親族 | 相続税の申告期限まで、引き続き宅地等を所有し事業を継続し続けること (所有+事業継続要件) |

| 生計一の親族 | 同左 | 相続税の申告期限まで、引き続き宅地等を所有し事業を継続し続けること (所有+事業継続要件) |

小規模宅地等の評価減の特例が適用される前提として、土地が建物や構築物の敷地として供されている必要がありますが、青空駐車場の場合は建物がありません。

青空駐車場で小規模宅地等の特例を適用するためにはアスファルトやフェンスなどが構築されているのかが判断基準になります。

ただの空き地を取り敢えず車置き場として利用しているのではなく、事業性をもって運営をしているのかが重要となります。

(土地所有者からすると、月極駐車場は借地権ではないので「貸宅地」としての評価減はありませんが、アスファルト敷などの工事を施すことで「小規模宅地等の評価減の特例」を受けることが出来ます)

<相続開始3年以内の貸付事業開始の適用外>

2018年の税制改正により小規模宅地等の評価減の特例の適用要件が厳しくなり「貸付事業用宅地等」の対象となる宅地等の要件にも変更がありました。

具体的には、「貸付事業用宅地等」については、「その相続の開始前3年以内に新たに貸付事業の用に供された宅地等を除きます」という要件が追加されました。

つまり「貸付事業用宅地等」の適用を受けようとして、相続直前に慌てて月極駐車場を始めたり、賃貸物件を購入したとしてもそれは3年以内の事業開始となり適用が出来なくなってしまいました。

但し、元々貸付事業を営んでいた方が新たに3年以内に始めた貸付事業は除かれます。(つまり、元々貸付事業を行っている人はこの規制に該当しないということです)

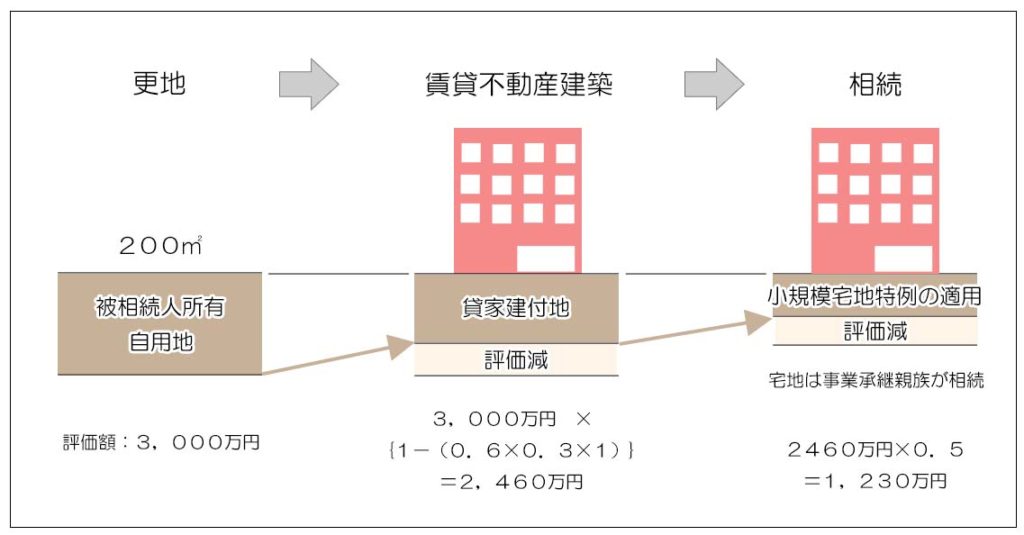

5.「貸家建付地」と「貸付事業用宅地等の特例」の併用

貸家建付地とは自己所有の宅地に賃貸アパート等を建てて人に貸し出した時の宅地を言います。

通常の自用地と比べると、

の割合で評価額が下がります。

(詳細は「貸家と貸家建付地」をご参照ください)

ところで被相続人が賃貸アパートを建築して賃貸経営を行いながら相続を迎え、相続人等の親族がこの事業を引き継いだ時には、この貸家建付地が小規模宅地等の評価減の特例の「貸付事業用宅地等」に該当します。

自用地と比べて評価額の低い貸家建付地が、「小規模宅地等の評価減の特例(貸付事業用宅地等)」を併用することで、さらに評価額が下がります。

<モデルケース>

面積 :200㎡

借地権割合 :60%

借家権割合 :30%(全国一律)

賃貸割合 :100%

評価額は自用地評価額と比べて半分以下になりました。

土地自体が現金などに比べると評価額が低い節税効果のある財産ですが、土地上に賃貸アパートを建築し、さらに小規模宅地等の評価減の特例を併用することでさらに大幅な評価減を得ることが可能になります。

この様に小規模宅地等の評価減の特例は、非常に大きな節税効果を得ることが出来る特例ですが、適用要件には十分注意する必要があります。

次項では小規模宅地等の評価減の特例の重要な論点について、もう少し細かい要件や計算方法についてご説明をさせて頂きます。