二次相続を考慮した配偶者の税額控除の適用

相続税における配偶者の税額控除(配偶者控除)は被相続人の配偶者に認められた手厚い税額軽減の制度です。

遺言が遺されていない相続で相続人が配偶者と子供の場合などに、取り敢えず相続税のかからない配偶者に相続財産を相続させておくとする遺産分割は珍しくありませんが、実はこの方法はトータルで見たときに却って相続税額が増えてしまう危険性があります。

通常、配偶者は被相続人と同世代であるため、次に起きる相続は配偶者を被相続人としたものになる可能性が高いですが、相続税を考えるときには次に起きる「配偶者を被相続人とした相続」における相続税にも留意する必要があります。

安易な配偶者控除の適用により相続税額が増えてしまわないようご注意ください。

1.モデルケースによる比較

一次相続と二次相続の相続税額の違いについて、モデルケースをもとにご説明させて頂きます。

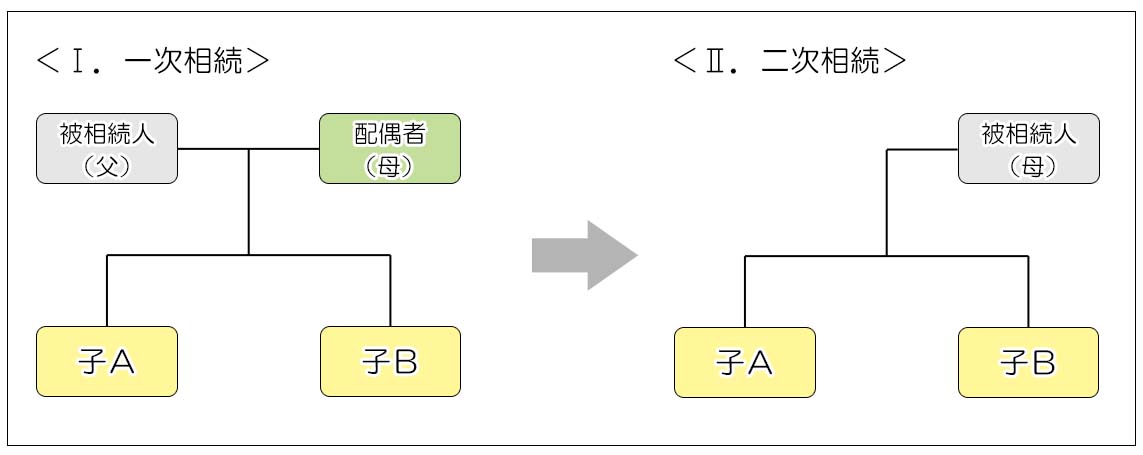

夫婦と子供二人のご家庭で、一次相続で父が亡くなり、続いて二次相続で母が亡くなるという最も基本的な相続を取り上げています。

<モデルケース>

相続財産:2億円(課税価格)

相続人 :母、子A、子B(3人)

基礎控除:4,800万円(3,000万円+600万円 × 3人)

遺産分割:下図の通り

<二次相続>

相続財産:一次相続で母が相続した財産

相続人 :子A、子B(2人)

基礎控除:4,200万円(3,000万円+600万円 × 2人)

遺産分割:法定相続分(1/2)で分割

一次相続では、母に相続財産を集中させた場合と分散させた場合を比較します。

二次相続では、一次相続で母が取得した財産がそのまま相続財産になるものと仮定し、法定相続分で遺産分割をするものとします。

尚、短期間に相続が続いた場合の税額控除である相次税額控除等、他の税額控除は考慮しないものとします。

1)一次相続で母(配偶者)が全ての財産を相続した場合の相続税

<一次相続>

| 相続人 | 母 | 子A | 子B |

|---|---|---|---|

| 相続財産 | 20,000万円 | ||

| 各人の課税価格 | 20,000万円 | 0 | 0 |

| 課税価格の合計 | 20,000万円 | ||

| 基礎控除 | ▲4,800万円 | ||

| 課税遺産総額 | 15,200万円 | ||

| 法定相続割合 | 1/2 | 1/4 | 1/4 |

| 法定相続分で按分 | 7,600万円 | 3,800万円 | 3,800万円 |

| 税額(速算表) | 1,580万円 | 560万円 | 560万円 |

| 相続税の総額 | 2,700万円 | ||

| 各人の課税価格の割合で按分 | 2,700万円 | 0 | 0 |

| 税額控除(※) | ▲2,160万円 | 0 | 0 |

| 各人の納税額 | 540万円 | 0 | 0 |

| 納税額の合計 | 540万円 | ||

※ 配偶者控除の額は2,700万円 ×(16000/20000)=となります。

一次相続では全ての相続財産を母が相続したため、相続税の負担も母だけに発生しますが、配偶者控除によりかなり税額が軽減されました。

<二次相続>

相続財産は母が一次相続で取得した2億円となります。

二次相続では相続人の数が減るため基礎控除の額が少なくなります。

遺産分割は法定相続分(1/2ずつ)とします。

| 相続人 | 子A | 子B |

|---|---|---|

| 相続財産 | 20,000万円 | |

| 各人の課税価格 | 10,000万円 | 10,000万円 |

| 課税価格の合計 | 20,000万円 | |

| 基礎控除 | ▲4,200万円 | |

| 課税遺産総額 | 15,800万円 | |

| 法定相続割合 | 1/2 | 1/2 |

| 法定相続分で按分 | 7,900万円 | 7,900万円 |

| 税額(速算表) | 1,670万円 | 1,670万円 |

| 相続税の総額 | 3,340万円 | |

| 各人の課税価格の割合で按分 | 1,670万円 | 1,670万円 |

| 税額控除 | 0 | 0 |

| 各人の納税額 | 1,670万円 | 1,670万円 |

| 納税額の合計 | 3,340万円 | |

基礎控除が減ったにもかかわらず、2億円という大きな金額が相続の対象となるため多額の相続税がかかることになりました。

また子が相続人になる場合、未成年や障害者などに該当しない限り税額控除はありません。

2)一次相続を法定相続分で遺産分割をした場合の相続税

<一次相続>

| 相続人 | 母 | 子A | 子B |

|---|---|---|---|

| 相続財産 | 20,000万円 | ||

| 各人の課税価格 | 10,000万円 | 5,000万円 | 5,000万円 |

| 課税価格の合計 | 20,000万円 | ||

| 基礎控除 | ▲4,800万円 | ||

| 課税遺産総額 | 15,200万円 | ||

| 法定相続割合 | 1/2 | 1/4 | 1/4 |

| 法定相続分で按分 | 7,600万円 | 3,800万円 | 3,800万円 |

| 税額(速算表) | 1,580万円 | 560万円 | 560万円 |

| 相続税の総額 | 2,700万円 | ||

| 各人の課税価格の割合で按分 | 1,350万円 | 675万円 | 675万円 |

| 税額控除 | ▲1,350万円 | 675万円 | 675万円 |

| 各人の納税額 | 0 | 675万円 | 675万円 |

| 納税額の合計 | 1,350万円 | ||

法定相続分で相続すると配偶者は配偶者控除により相続税がかかりませんが、子A・Bには相続税がかかります。

一方で一次相続の段階で相続財産の半分を子世代に移転できたため、二次相続の対象となる財産を減らすことが出来ました。

<二次相続>

相続財産は母が一次相続で取得した1億円となります。

相続人の数が減るため基礎控除は少なくなります。

遺産分割は法定相続分(1/2ずつ)です。

| 相続人 | 子A | 子B |

|---|---|---|

| 相続財産 | 10,000万円 | |

| 各人の課税価格 | 5,000万円 | 5,000万円 |

| 課税価格合計 | 10,000万円 | |

| 基礎控除 | ▲4,200万円 | |

| 課税遺産総額 | 5,800万円 | |

| 法定相続分 | 1/2 | 1/2 |

| 法定相続分で按分 | 2,900万円 | 2,900万円 |

| 税額(速算表) | 385万円 | 385万円 |

| 相続税の総額 | 770万円 | |

| 各人の課税価格の割合で按分 | 385万円 | 385万円 |

| 税額控除 | 0 | 0 |

| 各人の納税額 | 385万円 | 385万円 |

| 納税額の合計 | 770万円 | |

二次相続では一次相続で母が相続した1億円が相続財産となります。

法定相続人の数が1人少なくなった分、基礎控除は減りましたが相続財産も少なくなっているため相続税の額は比較的少なく済んでいます。

<一次相続と二次相続の相続税の合計額>

| 一次相続で母(配偶者)が 全ての財産を相続した場合の相続税 |

|

| 一次相続 | 540万円 |

| 二次相続 | 3,340万円 |

| 相続税の合計 | 3,880万円 |

| 一次相続を法定相続分で 遺産分割をした場合の相続税 |

|

| 一次相続 | 1,350万円 |

| 二次相続 | 770万円 |

| 相続税の合計 | 2,120万円 |

一次相続と二次相続を合わせた相続税額は、一次相続、二次相続とも法定相続分で遺産分割をした場合の方が、1,760万円も少なくなりました。

一次相続で母に全ての財産を相続をさせた場合、一次相続こそ配偶者控除により相続税は少なく済みますが、二次相続では法定相続人が二人となり基礎控除が減った上に2億円がそのまま相続財産となるため一人当たりの課税価格が非常に大きくなってしまいます。

相続税は累進課税であるため、一人に相続財産(課税価格)が集中すると税率が高くなり結果として相続税の総額も大きくなります。

特に相続人の数が少なくなる二次相続では基礎控除も減り一人当たりの課税価格が増えてしまいがちですので、配偶者控除を見込んで安易に配偶者に財産を集中させてしまうことは、次の相続を考えると得策ではありません。

もとより遺産分割協議は相続税の額だけを考えて行うものではありませんが、相続人の実情を踏まえた上でバランス良く遺産分割をすることが結果的に相続税額を減らすことにも効果があることをご理解ください。

2.もう少し複雑なケース(小規模宅地等の評価減の特例との併用)

相続税の計算には様々な特例がありますが、特例の適用には必ず要件があり、実際の生活においてはその要件を知らずに満たしているケースやその逆に意図せずに要件を満たさなくなっているケースがよくあります。

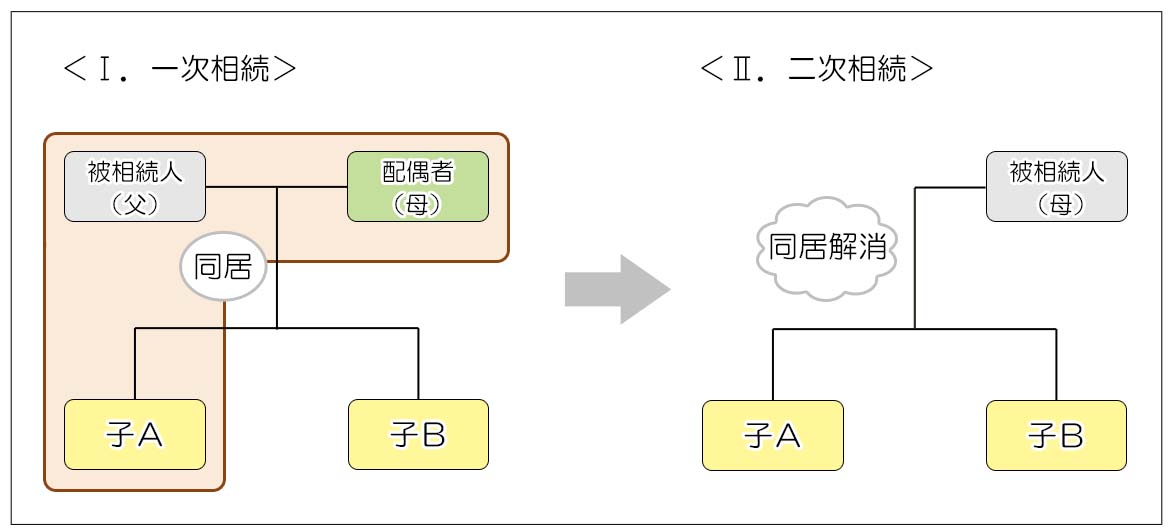

例えば「小規模宅地等の評価減の特例」は被相続人の自宅を配偶者や同居家族等が相続した場合に適用できる節税効果の非常に大きな財産評価の特例ですが、

同居家族が結婚するなどして同居を解消した場合などにはこの要件から外れ特例が使えなくことがあります。

通常結婚して家を出ることと相続税の負担について関連付けて考える方はそう多くはないと思います。が、現実には家族関係の変化が相続税額に影響を与えることが起こり得ます。

今回は小規模宅地等の評価減の特例と配偶者控除の組み合わせによる相続税額の違いについてご説明をさせて頂きたいと思います。

<モデルケース>

相続財産:2億円(現金1億円、自宅土地8,000万円、自宅建物2,000万円)

相続人 :母、子A、子B(3人)

基礎控除:4,800万円(3,000万円+600万円 × 3人)

遺産分割:下図の通り

<二次相続>

相続財産:一次相続で母が相続した財産

相続人 :子A、子B(2人)

基礎控除:4,200万円(3,000万円+600万円 × 2人)

遺産分割:法定相続分(1/2)で分割

被相続人の自宅を配偶者や同居家族等が相続すると、土地について「小規模宅地等の評価減の特例(居住用宅地等)」が利用でき評価額が80%減になります(330㎡迄)。

相続税の減額に大変効果のある特例ですので有効に活用することが求められます。

1)一次相続で母(配偶者)が全ての財産を相続した場合の相続税

<一次相続>

| 相続人 | 母 | 子A | 子B |

|---|---|---|---|

| 相続財産 | 20,000万円 | ||

| 各人の課税価格(※1) | 13,600万円 | 0 | 0 |

| 課税価格の合計 | 13,600万円 | ||

| 基礎控除 | ▲4,800万円 | ||

| 課税遺産総額 | 8,800万円 | ||

| 法定相続割合 | 1/2 | 1/4 | 1/4 |

| 法定相続分で按分 | 4,400万円 | 2,200万円 | 2,200万円 |

| 税額(速算表) | 680万円 | 280万円 | 280万円 |

| 相続税の総額 | 1,240万円 | ||

| 各人の課税価格の割合で按分 | 1,240万円 | 0 | 0 |

| 税額控除(※2) | ▲1,240万円 | 0 | 0 |

| 各人の納税額 | 0 | 0 | 0 |

| 納税額の合計 | 0 | ||

※1

「小規模宅地等の評価減の特例」の利用により、自宅土地の評価が▲80%になっています(評価額8,000万円を1,600万円で計算します)

※2

配偶者控除の額は1,240万円 × (13600/13600)となるため全額が控除対象となります。

母の相続税は配偶者控除によりゼロになります。

今回は「小規模宅地等の評価減の特例」による自宅土地の評価減の効果を全て母が受けたことにより課税価格が少なくなり、結果として母の相続税もゼロにすることが出来ました。

しかし元々母の相続税には配偶者控除が適用でき、仮に「小規模宅地等の評価減の特例」を受けていなくてもかなりの部分は減額できたのではないかという疑問は残ります。

「小規模宅地等の評価減の特例」をもっと有効に使う方法はなかったのかという点について検討が必要になります。

<二次相続>

相続財産は母が一次相続で取得した2億円となります。

「小規模宅地等の評価減の特例」は自宅の土地を一定要件を満たす者が相続した場合に、「相続税計算上、課税価格を少なく計算できる」という特例であり、自宅土地の財産評価額そのものは8,000万円のままで変わりません。(路線価等の地価に変動が無い場合)

土地そのものの価値=評価額が下がるわけではないため、相続財産の合計額は2億円のまま変わっていない点にご注意ください。

また今度の相続では子Aが既に被相続人である母と同居していないため、小規模宅地等の評価減の特例は利用できません。

(「小規模宅地等の評価減の特例」には被相続人と同居をしていなくても適用できるケースはありますが、今回は要件を満たしていないものとします)

| 相続人 | 子A | 子B |

|---|---|---|

| 相続財産 | 20,000万円 | |

| 各人の課税価格 | 10,000万円 | 10,000万円 |

| 課税価格合計 | 20,000万円 | |

| 基礎控除 | ▲4,200万円 | |

| 課税遺産総額 | 15,800万円 | |

| 法定相続分 | 1/2 | 1/2 |

| 法定相続分で按分 | 7,900万円 | 7,900万円 |

| 税額(速算表) | 1,670万円 | 1,670万円 |

| 相続税の総額 | 3,340万円 | |

| 各人の課税価格の割合で按分 | 1,670万円 | 1,670万円 |

| 税額控除 | 0 | 0 |

| 各人の納税額 | 1,670万円 | 1,670万円 |

| 納税額の合計 | 3,340万円 | |

二次相続では「小規模宅地等の評価減の特例」を適用はありませんので、通常の相続税計算と変わりません。

結果的に一次相続、二次相続を通じて3,340万円の相続税が課税されることになり、「小規模宅地等の評価減の特例」を全く利用していないケースと比較しても、一次相続で母の相続税を540万円減らせたにすぎないという結果になりました。

配偶者控除が大きな税額控除であるため、母が小規模宅地等の評価減の特例を適用してしまうとせっかくの小規模宅地等の評価減の特例の効果が十分に活かされていないことになります。

2)一次相続で子Aが自宅を相続した場合の相続税

一次相続において「小規模宅地等の評価減の特例」は同居している子Aでも適用できます。

今度は子Aが自宅を相続し「小規模宅地等の評価減の特例」を適用したケースを見てみたいと思います。

(子Bは子Aと同額の現金を相続し、残額を母が相続するものとします)

<一次相続>

| 相続人 | 母 | 子A | 子B |

|---|---|---|---|

| 相続財産の額 | 20,000万円 | ||

| 相続財産 | 現金 | 自宅 | 現金 |

| 各人の課税価格 | 6,400万円 | 3,600万円 (※1) |

3,600万円 |

| 課税価格の合計 | 13,600万円 | ||

| 基礎控除 | ▲4,800万円 | ||

| 課税遺産総額 | 8,800万円 | ||

| 法定相続割合 | 1/2 | 1/4 | 1/4 |

| 法定相続分で按分 | 4,400万円 | 2,200万円 | 2,200万円 |

| 税額(速算表) | 680万円 | 280万円 | 280万円 |

| 相続税の総額 | 1,240万円 | ||

| 各人の課税価格の割合で按分 | 583万円 | 328万円 | 328万円 |

| 税額控除(※2) | ▲583万円 | 0 | 0 |

| 各人の納税額 | 0 | 328万円 | 328万円 |

| 相続税の合計 | 656万円 | ||

※1

子Aの課税価格は、土地:8,000万円×20%=1,600万円、建物:2,000万円の合計3,600万円とします

※2

配偶者控除は全額可能です

2億円の相続財産が「小規模宅地等の評価減の特例」により13,600万円となるのは同じですが、子Aに適用したことで配偶者控除との重複を避けることが出来ました。

また一次相続で父の相続財産の大半が子世代に移転した形となるため、二次相続への備えにもなりました。

但し、子Aに関しては現金の相続が全く無いため、相続税328万円を自己資金で調達する必要がある点には注意が必要です。

<二次相続>

相続財産は母が一次相続で取得した6,400万円となります。

相続人の数が減るため基礎控除の額が少なくなり、遺産分割を法定相続分(1/2ずつ)で行う点は今までと同じです。

| 相続人 | 子A | 子B |

|---|---|---|

| 相続財産 | 6,400万円 | |

| 各人の課税価格 | 3,200万円 | 3,200万円 |

| 課税価格合計 | 6,400万円 | |

| 基礎控除 | ▲4,200万円 | |

| 課税遺産総額 | 2,200万円 | |

| 法定相続分 | 1/2 | 1/2 |

| 法定相続分で按分 | 1,100万円 | 1,100万円 |

| 税額(速算表) | 115万円 | 115万円 |

| 相続税の総額 | 230万円 | |

| 各人の課税価格の割合で按分 | 115万円 | 115万円 |

| 税額控除 | 0 | 0 |

| 各人の納税額 | 115万円 | 115万円 |

| 納税額の合計 | 230万円 | |

一次相続で財産の大半を子に相続させたため、二次相続の相続財産は少なくなり、結果的に相続税額も少なくなりました。

<一次相続と二次相続の相続税の合計額>

| 一次相続で配偶者が全ての財産を 相続した場合の相続税 |

一次相続 | 0 |

| 二次相続 | 3,340万円 | |

| 相続税の合計 | 3,340万円 |

| 一次相続で子Aが住宅を相続した場合の 相続税 (小規模宅地等の評価減の特例を適用) |

一次相続 | 656万円 |

| 二次相続 | 230万円 | |

| 相続税の合計 | 886万円 |

配偶者控除と小規模宅地等の評価減の特例をバランスよく適用した結果、一次相続で全て母(配偶者)に相続させたケースと比べ相続税の総額が2,454万円も少なくなりました。

相続税を減らす効果の高い、配偶者控除と小規模宅地等の評価減の特例は出来るだけ重複しないで活用し、子世代への財産移転を進めることで二次相続での相続財産の額を減らすことが、相続税を減らすという観点からは極めて重要です。

(但し、遺産分割は相続税だけの観点で行うものではないことには十分ご留意ください)