相続不動産を売却する場合に特徴的なこと

相続と不動産には密接な関係があり、相続に関連して不動産を売却する場面は多々あります。

遺産分割方法の一つである「換価分割」は不動産などの相続財産を売却し現金化した上で遺産分割する方法ですし、相続税の納税資金の手当てのために不動産を売却するということも土地持ちのオーナー様の相続ではよく見受けられます。

また遺産分割により取得した不動産を売却することも、広い意味では相続に絡む不動産の売却といえるでしょう。

本来、相続にかかわる不動産の売却と通常の不動産の売却において異なる点はそれほど多くありませんが、相続に関わる不動産の売却に特有の内容もありますので内容を整理しておきたいと思います。

1.「相続開始後、申告期限前の売却」には時間的な制約があります

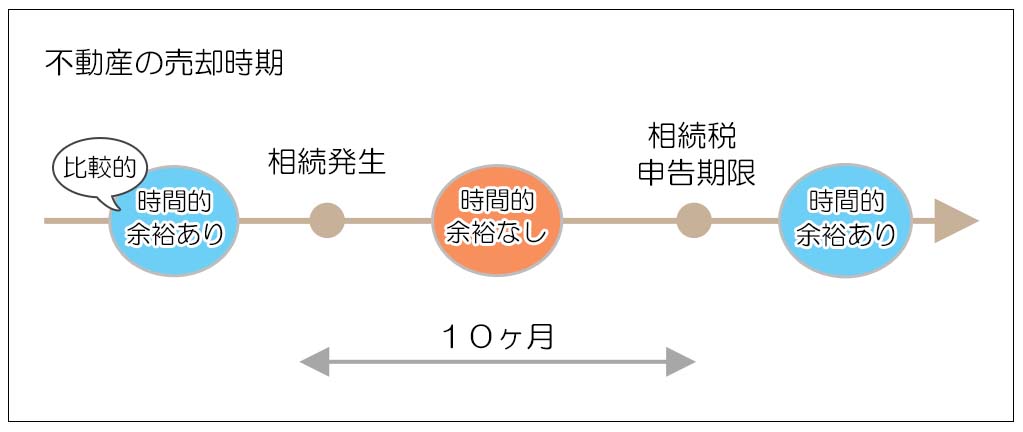

相続にかかわる不動産の売却は時系列で3つの時期に分けることが出来ます。

一つは「相続発生前の売却」で、遺産分割が円満に進むよう被相続人(予定者)が予め不動産を売却して現金化しておくようなケースです。

被相続人が自ら売主になりますので、著しい体力の低下や認知症などによる判断能力の衰えが顕著な場合などを除けば、比較的余裕をもって売却を進めることが可能です。

二つ目は「相続開始後、相続税の申告期限までの売却」です。

相続財産に不動産が多い反面、現金が少ないという相続では、不動産を売却して納税資金を捻出する必要に迫られることが少なくありません。

この場合、相続税の申告期限が原則として相続開始後から10ヶ月後ですので、それまでに遺産分割協議を終え、それから不動産を売却するとなるとかなりタイトなスケジュールを余儀なくされます。

三つめは「相続税の申告期限後の売却」となります。

遺産分割によって取得した不動産を改めて売却するようなケースでは、個人的な事情を除けば時間的な制約を受けませんので、腰を据えて売却活動を進めることが出来ます。

但し、被相続人が住んでいた古い自宅を空き家で相続した場合の売却時の「3000万円控除の特例」や、その不動産に課税された相続税を取得費に加算できるといった「取得費加算の特例」には適用できる期限がありますので注意が必要です。

相続不動産の売却を時間的な制約という観点で見たときには、最も問題が発生しやすいのは言うまでもなく「相続開始後、相続税の申告期限まで」に不動産を売却する場合で、結果として売り急ぎの様になってしまい、価格面で足元を見られてしまうことにもなり兼ねません。

本来、相続税の納付のために不動産を売却する必要があるのか無いのかは、予め想定できる事柄ですので、被相続人(予定者)と(推定)相続人の間でのコミュニケーションをとりながら計画的に取り進めることが必要です。

2.遺産分割協議と相続登記

相続で取得した不動産を売却する場合には、相続登記により被相続人から新たな所有者(相続人)へ所有者名義の変更を行わなくてはなりません。

相続登記は遺産分割協議により取得者が決まってから行うのが一般的ですので、相続登記を行うためには、原則として遺産分割協議が済んでいる必要があります。

換価分割を行う場合には便宜的に相続人の代表者の名義に相続登記をすることがありますが、この場合も遺産分割協議で売却代金の分割割合を決めてから行うのが普通ですので、いずれにせよ相続登記に先行して遺産分割協議を済ませておくことが前提となります。

3.売却する不動産のことをよく知らない

相続で取得した不動産を売却する場合の問題点は、相続人自身がその不動産について十分理解していないことが多いという点にあります。

親自身も相続で取得した遠方の土地などが典型的な例ですが、意外なことにご自身の実家の相続であっても同じ様なことは起こりえます。

隣地との越境問題や増築等による既存不適格状態(法令違反の状態)、土地の地盤沈下や雨漏りやシロアリなどによる建物の被害などが、相続発生後に判明することが珍しくありませんし、そのまま気づかれることなく見過ごされることもあります。

通常、売買契約においては、売主は買主に対して瑕疵担保責任という責任を負います。

これは売却した不動産について買主が知り得なかった隠れた不具合(瑕疵)については、売主が責任を負うという規定です。

相続不動産の場合は、相続人にその不動産に対する理解が乏しいことにより買主に正確な情報を伝えることが出来ず、結果的に瑕疵担保責任を負うリスクが大きくなる傾向にあります。

4.税金がかかることがあります

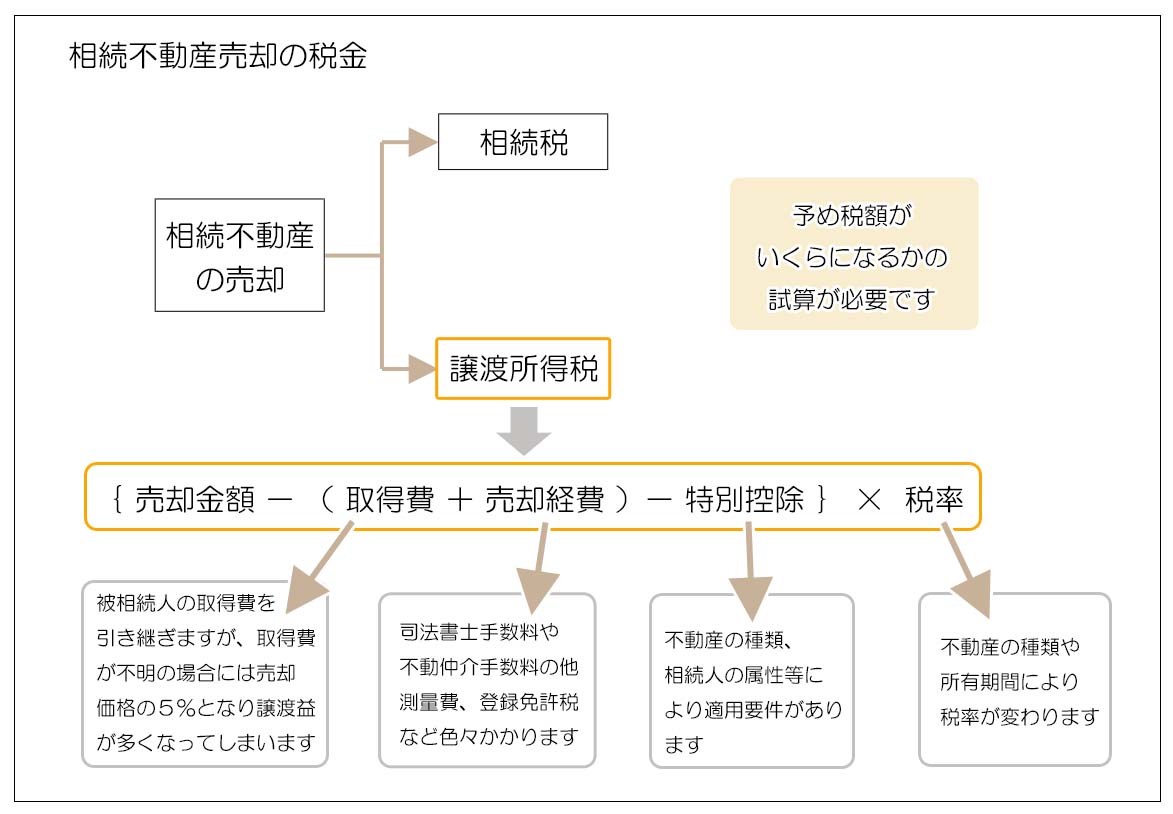

不動産に関する税務はただでさえ難しいのですが、相続で取得した不動産を売却する場合には、相続税の他に不動産譲渡にかかわる所得税(譲渡所得税)についても考慮する必要があります。

(譲渡所得税の考え方は下図を参照してください)

譲渡所得税は、不動産の売却価格からその不動産の取得費(購入費用等)と譲渡に関わる経費(測量費や仲介手数料等)を差し引いた譲渡所得に対して課税されるのが原則ですが、売却する相続人によって税額を軽減できる特例の適用に違いがあるので注意が必要です。

また取得費については相続人は被相続人の取得費を引き継ぎますが、古くから保有している不動産の場合には取得費(購入費用等)が分からないということが珍しくありません。

その場合、売却価格の5%を取得費とみなすことができるという規定がありますが、売却価格の5%しか取得費が認められないとなると、譲渡所得税がかなりの高額になってしまう可能性があります。

不動産の売却にかかわる税金と経費については事前の試算が欠かせません。

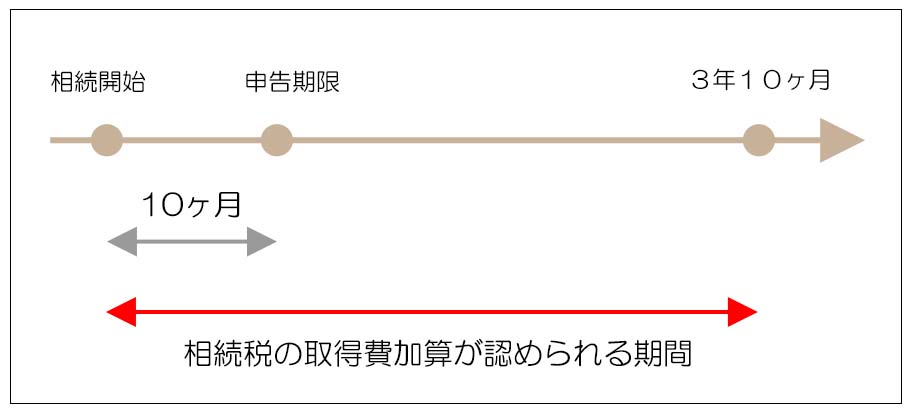

5.取得費加算

相続で取得した不動産を相続税の申告期限から3年以内(相続開始から3年10ヶ月以内)に売却した場合、その相続不動産にかかった相続税を譲渡所得を計算上の取得費に加算できるという規定があります。

先々、売却を検討している相続不動産に相続税が課税されていれば、申告期限から3年以内に売却した方が譲渡所得税を軽減することができます。

不動産の売却において、相続で取得した不動産を売却する場合に特有の内容は概ね上記の通りです。

言い方を変えると、それ以外の事柄については一般の不動産の売却と大きな違いはありません。

即ち、不動産は量産品とは異なり、同じものが二つとしてない商品ですので価格の個別性が非常に強いということです

少しでも高い価格で売却を図るためには、相場観を掴むだけでなく、関係書類の整理や権利関係の整理、面積の確定(境界の確定と測量)といった売却のための基礎的な準備を行っておくことが重要です。

また実際の売却活動は不動産業者に依頼するケースがほとんどだと思いますが、信頼できる不動産業者を探して、売却方針や希望条件等をすり合わせた上で売却活動を行うことも大切になります。