小規模宅地等の評価減の特例(制度の概要)

相続財産を評価する上で最も重要ともいえる特例が「小規模宅地等の評価減の特例」です。

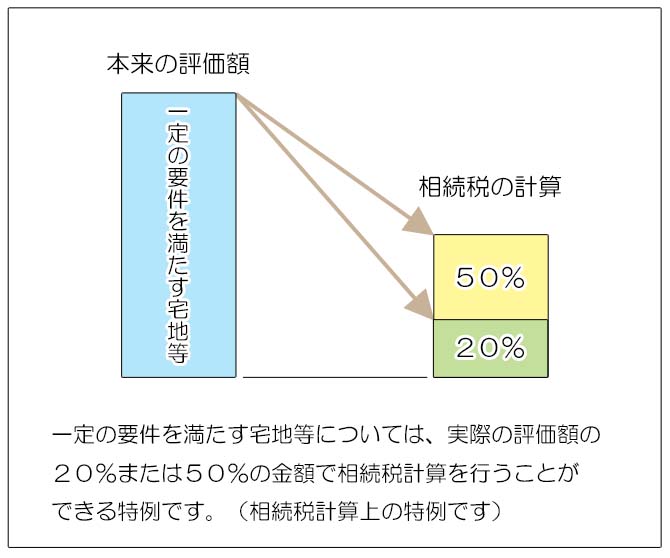

「小規模宅地等の評価減の特例」は一定の要件を満たす宅地等において、本来の評価額から50%または80%を減額して相続税の計算が出来るという、非常に節税効果の高い特例となります。

但し、適用の要件が複雑であるため、制度の内容については正しく理解しておく必要があるとともに、実務上は専門家への相談を欠かすことが出来ません。

1.制度の意義

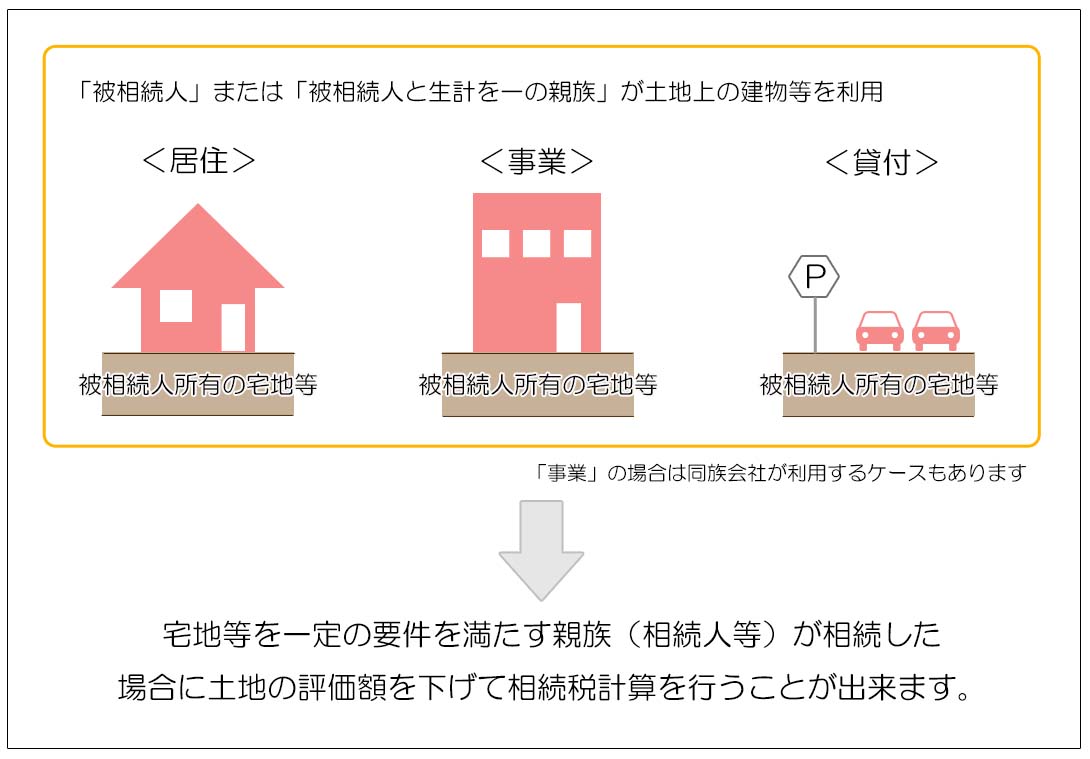

被相続人が所有していた宅地等(※下記1)参照)を、「被相続人」または「被相続人と生計を一にしていた親族(※下記2)3)参照)」が居住または事業の用に利用していた場合に、一定の相続人等(※下記3)参照)が相続したときには、その相続人等の生活基盤を守るため、宅地等の評価額を一定割合減額した上で相続税の計算が出来るという制度です。

例えば被相続人の配偶者が自宅を相続した際に、多額の相続税を納付することが出来ず、やむなく自宅を売却しなくてはならないとなれば安定した生活を送ることが出来なくなる恐れがあります。

この様な事態を避けるため、被相続人と一定の深い関係のある相続人等が被相続人の所有していた居住用あるいは事業用の宅地等を相続した場合には、財産評価を軽減することで相続税の負担を軽くし、生活の基盤を守れるようにすることが制度の趣旨となります。

1)宅地等

建物又は構築物の敷地の用に供されている土地の所有権、借地権、地上権などを総称しています。

土地だけでは対象にならず、建物等が建築されていることが必要で、仮に登記地目が「宅地」であっても、敷地上に建物や構築物が無ければ対象にはなりません。

2)生計を一にしていた親族

実務上厳密な区分が難しい面はありますが、被相続人と同じ家計で生活をしている親族を指します。

扶養家族よりも広い概念で、親族であれば相続人である必要は無く、被相続人と同居していることも必ずしも要件にはなりません。

例えば仕送りを受けて別居している学生の子供などは別居していても生計一の親族を見なされますし、近年の法改正で完全区分型の二世帯住宅の居住している親族も生計一とみなされることになりました。

小規模宅地等の特例では、被相続人と生計一の親族を総称して「被相続人等」と言います

3)被相続人等

小規模宅地等の評価減の特例では、「被相続人または被相続人と生計を一にしていた親族」のことを総称して「被相続人等」と呼んでいます。

小規模宅地等の評価減の特例では、被相続人が所有していた宅地等の上にある建物等を「被相続人等」が利用していたことが特例適用の要件になります。

(特定同族会社事業用宅地等を除きます)

4)相続人等

「小規模宅地等の評価減の特例」が適用できるのは本来「一定の要件を満たす親族」です。親族とは「配偶者および6親等以内の血族と3親等以内の姻族」を指し、相続人とは限りません。

つまり「小規模宅地等の評価減の特例」は被相続人が所有していた宅地等を相続人以外が相続した場合でも適用可能になることがあるということです。

当サイトでは「小規模宅地等の評価減の特例」の説明を、少しでもわかりやすくするため「(一定の)相続人等」という言い方を使用しています。

2.制度の概要

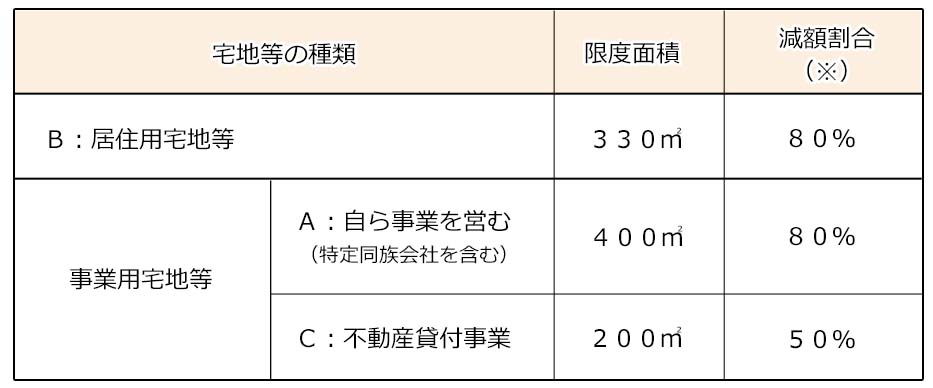

要件に該当する宅地等の財産評価を以下の通り減額して相続税の計算を行うことができます。

減額割合ですので、80%減額の場合は20%のみ加算されることになります

尚、宅地等のA・B・Cの区分は国税庁の定めによるものです。

1)特定居住用宅地等(B)

居住用宅地等は正式には「特定居住用宅地等」と言い、被相続人等が居住していた建物(自宅)の敷地を指します。

2)特定事業用宅地等(A)

事業用宅地等のうち被相続人等が自ら事業を営んでいた場合の建物等の敷地を「特定事業用宅地等」と言います。

尚、被相続人の同族会社が事業を行っていた建物の敷地は「特定同族会社事業用宅地等」と言います。

3)貸付事業用宅地等(C)

事業のうち被相続人等が貸付事業に供していた建物や構築物の敷地を「貸付事業用宅地等」と言います。

貸付事業とは、賃貸アパートの経営や月極駐車場、貸宅地(借地権が設定された土地)を指します。

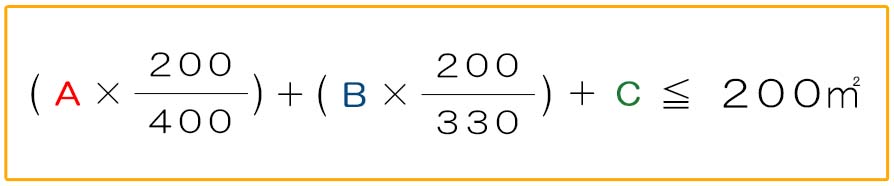

被相続人が複数の土地を所有していて、いずれにも小規模宅地等の特例が適用出来る場合には、A(貸付事業以外の事業用宅地等)とB(居住用宅地等)は併用でき、適用できる上限面積はA・Bを合算した730㎡となります。

C(貸付事業用宅地等)を含む際には按分計算が必要になりますので、以下の式に代入します。

経済効果のみで比較する場合には、Cの貸付事業用地等と併用するのは、その貸付事業用宅地等が他の宅地等に比べて評価額が高い場合に限られることになります。

尚、貸付事業に供している宅地等で貸付先が一定の被相続人の同族会社の場合は、同族会社が貸付事業を行っていない限り「貸付事業用宅地等」ではなく「特定同族会社事業用宅地等」に分類されます。

3.評価減の考え方

具体的な適用要件については次項でご説明しますが、まずは「小規模宅地等の評価減の特例」によりどのような評価減の効果があるかをご確認ください。

<モデルケース>

・相続人 子二人(子Aは被相続人と同居、子Bは別居)

・評価額 自宅の土地:6,000万円、自宅の建物:2,000万円

この場合、小規模宅地等の評価減の特例が適用できるのは子Aのみとなり、自宅敷地の評価額を80%減することが出来ます。

(特定居住用宅地等に該当し、敷地面積が330㎡以下なので全て80%減となります)

・自宅を子Aが自宅を相続した場合の課税価格(土地評価額80%減)

・子Bが自宅を相続した場合の課税価格(軽減無し)

尚、この場合の相続税計算に関わる基礎控除は、

となりますので、子Aが自宅を相続した場合には相続税はゼロ、子Bが相続した場合には課税価格が基礎控除を上回り相続税が課税されることになります。

4.小規模宅地等の評価減の特例を理解するポイント

小規模宅地等の評価減の特例は非常に大きな節税効果がある一方で、適用要件等が非常に複雑であり、実際の相続においては税務専門家の判断が必要になる場面が多々あります。

繰り返しになりますが、この制度を理解する上では、以下の前提を理解しておくと分かりやすくなると思います。

1)減額の対象となるのは

評価減の対象となる相続財産は、「被相続人が所有していた宅地等」であること

2)制度の主旨

制度の主旨は以下に該当する相続人等の相続後の生活を保護しようとするものです。つまり生活の基盤が被相続人と強く結びついていた人が被相続人の宅地等を相続した場合の救済措置となります。

<対象になる人>

- 配偶者

- 被相続人と一緒に住んでいた相続人等(親族)

- 被相続人の事業を引き継ぐ相続人等(親族)

- 被相続人と生活を共にしていた相続人等(生計一の親族/一人暮らしをしている学生の子など)

- 被相続人とは生計は別にしていても一定の要件に該当する子(通称「家なき子」と言います)

3)適用要件の判別

小規模宅地等の評価減の特例が認められるかの判断は以下によって変わります。

相続開始前と開始後の宅地等の利用状況が、宅地等を相続した人の生活基盤を守るという制度主旨に見合うかどうかの判断です。

- 宅地等の相続開始前の利用状況

- 宅地等を誰が相続したか

- 相続後の宅地等の所有と利用状況

上の図は小規模宅地等の評価減の特例の概要ですが、次項の「小規模宅地等の評価減の特例(適用の要件)」において、特例が適用できる人と基本的な要件についてご説明をさせて頂きます。