遺産分割と相続税計算の考え方を混同しない

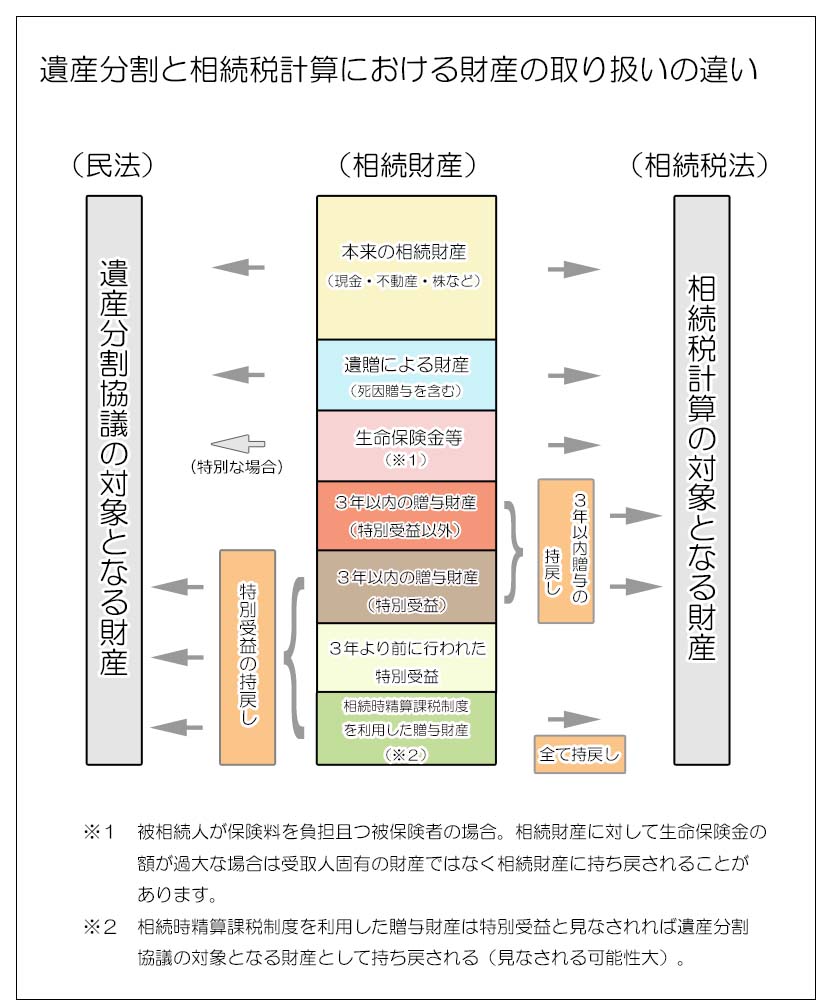

相続に関する様々な法律や規定は、最終的には「遺産分割協議=相続財産をどう分けるのか」と「相続税の計算=相続財産に基づき相続税をいくら納付するのか」の二つに区分されます。

生前贈与は、相続開始前に財産の所有権を移転させて遺産分割協議を回避する遺産分割対策としての性格と、相続財産を減らして相続税額を減らす節税対策としての性格を持った相続対策ですが、生前贈与の持ち戻しについては遺産分割と相続税の計算では考え方が異なり混同しやすい点がありますので注意が必要です。

生前贈与財産の持ち戻しとは、生前贈与により所有権が移転した贈与財産を相続財産に戻して合算するという考え方で、相続税の計算では原則として相続開始前3年以内に行われた生前贈与財産を相続財産に持ち戻すのに対し、遺産分割協議においては3年という期間ではなく、生前贈与が特別受益に該当する場合に持ち戻して遺産分割協議を行うものとされています。

(特別受益とは相続人に対する扶養義務を超えた贈与とされ、住宅の購入費用や婚姻のための贈与、高等教育を受けるためなどの特別な贈与を指します。)

(詳細は「特別受益」をご参照下さい)

これは相続税の計算においては、相続間近の時期(3年以内)に行った生前贈与は相続税逃れや相続財産の実質的な前渡しとして解釈できるため相続税計算上は贈与を認めず、相続財産に持ち戻して相続税計算の基礎とすることで課税の公平を図るという考え方であり、遺産分割においては贈与の時期ではなく相続人による公平な遺産分割の観点から、相続人に対する扶養義務を超えた特別な生前贈与(特別受益)があった場合には時期を問わず相続財産に持ち戻して遺産分割協議を行うと定めているものです。

言葉は同じ生前贈与財産の持ち戻しですが、制度の目的により遺産分割と相続税計算ではルールが異なっている点にご注意ください。

尚、いずれの場合も贈与そのものが無効になるわけではなく、相続税の計算上あるいは遺産分割の協議上、相続財産に贈与財産の価格を概念上持ち戻すものであり、既に行われた贈与が取り消されたり贈与財産の所有権が受贈者から戻るというものではないことにご注意ください。

<遺産分割と相続税計算の違い>

| 遺産分割 | 相続税の課税 | |

|---|---|---|

| 趣旨 | 相続人による遺産の公平な分配 | 担税力に応じた公平な課税 |

| 対象となる財産 | 現金、預貯金、有価証券、不動産、動産、ゴルフ会員権など 但し、生命保険金等受取人固有の財産は原則として遺産分割の対象にはなりません |

同左 但し、生命保険金等、受取人固有の財産も課税の対象となります。 |

| 生前贈与の持ち戻し | 特別受益は時期に関係なく持ち戻して遺産分割協議を行います。 但し、特別受益は相続人に対する概念なので、相続人以外に行った生前贈与は対象になりません |

相続開始前3年以内に行われた生前贈与は持ち戻して相続税を計算します。 但し、持ち戻しの対象になるのは相続で財産を取得した人に限ります |

| 財産の評価時点 | 相続時の価額に換算して持ち戻します | 贈与時の価額で持ち戻します |

| 不可抗力による滅失 (相続時に生前贈与財産が消滅している場合) |

持ち戻しをしません | 持ち戻します |

尚、この考え方を被相続人が生前に自分の子と孫に対して行った贈与を例にとって具体的に考えてみると以下の通りとなります。

<遺産分割>

| 子 | 孫 | |

|---|---|---|

| 相続人であるか | 相続人に該当します (相続放棄をした場合を除きます) |

相続人に該当しません |

| 持ち戻し | 特別受益に該当する生前贈与は持ち戻しの対象になります | 生前贈与は持ち戻しません (遺産分割の当事者とならないため) |

ポイントは相続人であるか否かと、生前贈与が特別受益に該当するか否かとなります。

<相続税計算>

| 子 | 孫 | |

|---|---|---|

| 相続開始3年以上前の贈与 | 持ち戻しの対象になりません | |

| 3年以内の贈与 | その相続で財産を受け取っていれば持ち戻しの対象となります(生命保険契約の受取人として保険金を受け取った場合も対象になります) | |

ポイントは生前贈与が相続開始の3年以内に行われたか否かと、その相続で財産を受け取っているか否かです。

遺産分割も相続税の計算も相続財産を対象として、当事者もほぼ同じであるため混同しやすい面がありますが、趣旨と内容が異なり実務上も重要な考え方となりますので正しく理解していただければと思います。