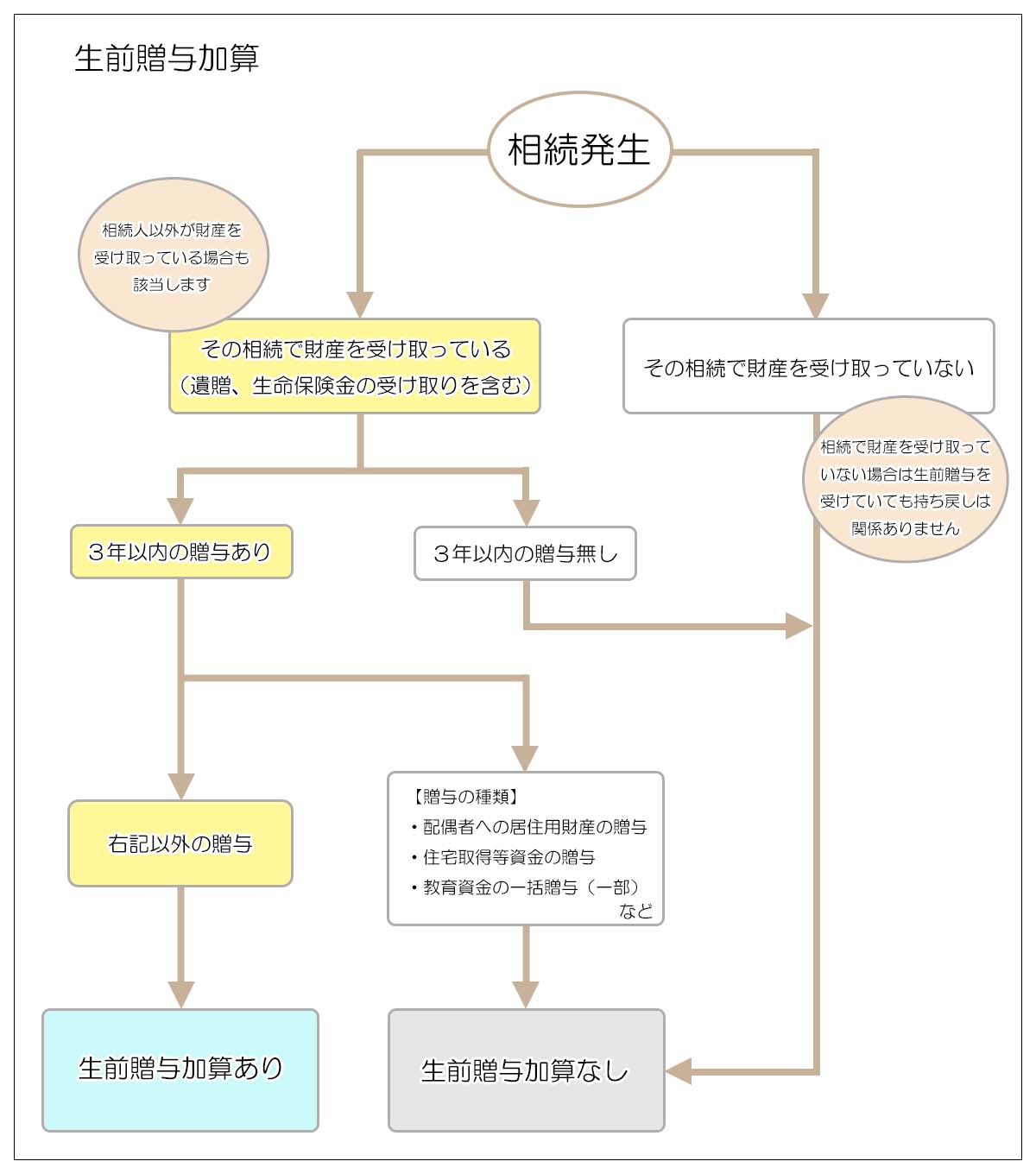

生前贈与加算

相続税の計算をするにあたり、相続開始直前に行われた生前贈与は相続財産の前渡し的性格が強いと考えられ、贈与財産は相続税計算上の相続財産に持ち戻されることになります。

具体的には相続開始前3年以内に行われた贈与が持ち戻しの対象となります。

1.制度の概要

以下の要件に該当する生前贈与が相続財産への加算の対象となります。

1)持ち戻しの対象者

その相続で遺産分割協議または遺贈により財産を取得した人が対象になります。

相続人であっても財産を取得していない人は持ち戻しの対象にならず、相続人でなくても財産を取得している人は持ち戻しの対象となります。

「仏壇などの非課税財産のみを取得した人」、「生命保険金などのみなし相続財産のみを受け取った人」、「債務だけを引き継いだ人(プラスの財産よりもマイナスの財産が多い人を含む)」も財産を取得した人となることにご留意ください。

2)対象となる財産

原則として、相続開始前3年以内に贈与された全ての財産が対象となります。

相続開始前3年以内に行われた非課税の暦年贈与(110万円以内)も対象となります。

また相続時精算課税制度を利用して行った贈与は、制度の仕組み上全て持ち戻しの対象となります。

3)生前贈与加算の対象とならない贈与

以下の贈与財産は例え相続前3年以内に行われた贈与によるものであっても生前贈与加算の対象にはなりません。

- 相続で財産を取得していない人が受けた贈与財産→上で説明をした通りです

- 贈与税の配偶者控除の特例を受けた配偶者控除相当額→婚姻期間20年以上の配偶者には居住用不動産(あるいはその取得資金)を2,000万円まで非課税で贈与できます。この2,000万円部分は3年以内の贈与であっても持ち戻しの対象にはなりません。

- 直系尊属から贈与を受けた住宅取得等資金のうち、非課税の適用を受けた金額

- 直系尊属から一括贈与を受けた教育資金のうち、非課税の適用を受けた金額

- 直系尊属から一括贈与を受けた結婚・子育て資金のうち、非課税の適用を受けた金額

※シニア世代から現役世代への財産移転を目的とした生前贈与の非課税額は3年以内贈与の生前贈与加算の対象になりません。

(各種生前贈与については「生前贈与」を参照ください)

4)加算する財産の価格

贈与時の価格をもって加算します。

5)贈与税額の控除

相続開始前3年以内贈与により贈与税を納付している場合、その贈与税額は相続税から差し引かれます。

(相続税の計算における「贈与税額控除」という税額控除のひとつです)

但し、相続時精算課税制度における持ち戻しとは異なり、仮にその相続で相続税の負担が発生しない場合や相続税額が贈与税額を下回る場合でも贈与税の還付は受けることが出来ません。

6)その他

生前贈与された財産が不可抗力で滅失した場合も持ち戻しの対象となります。

(遺産分割における特別受益の持ち戻しでは不可抗力滅失は持ち戻し対象外となります)

2.遺産分割における財産の持ち戻しとの混同の回避

生前贈与加算とは相続税計算上の相続財産に相続開始前3年以内の贈与財産を持ち戻すものですが、遺産分割上の贈与財産の持ち戻しと混同しやすいので注意が必要です。

もとより相続税の計算と遺産分割協議は相続財産を取り扱うという点では類似点が多いのですが、概念的には全く別ですので分けて考える必要があります。

<遺産分割における贈与財産の持ち戻し>

遺産分割においては、特別受益に該当する生前贈与財産は相続財産に持ち戻して遺産分割協議を行うことが民法により定められています。

これは公平な遺産分割の実現という観点で定められているものです。

特別受益の持ち戻しには3年以内といった期限の縛りは無く、生前贈与の内容により特別受益に該当するかしないかによって持ち戻しの是非が決定します。

詳しくは「特別受益」あるいは「遺産分割と相続税の考え方を混同しない」をご参照ください。

3.具体的な計算

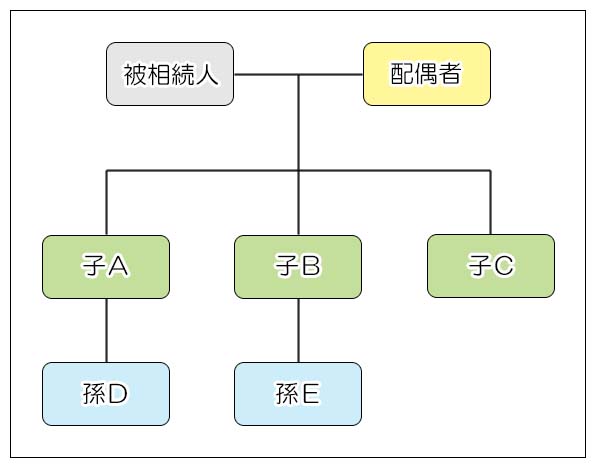

<モデルケース>

相続財産等:

現金 2,000万円(配偶者と子A・Bで法定相続分で分割)

生命保険金 500万円(孫D)相続開始3年以内の生前贈与:

- 孫D・Eへ現金200万円ずつ

- 子Bへ現金500万円

- 配偶者へ居住用財産の贈与2,000万円(婚姻期間20年以上)

相続開始3年以上前の生前贈与:

- 子Aに500万円贈与

- 子Cへ相続時精算課税制度を利用して1,000万円を贈与

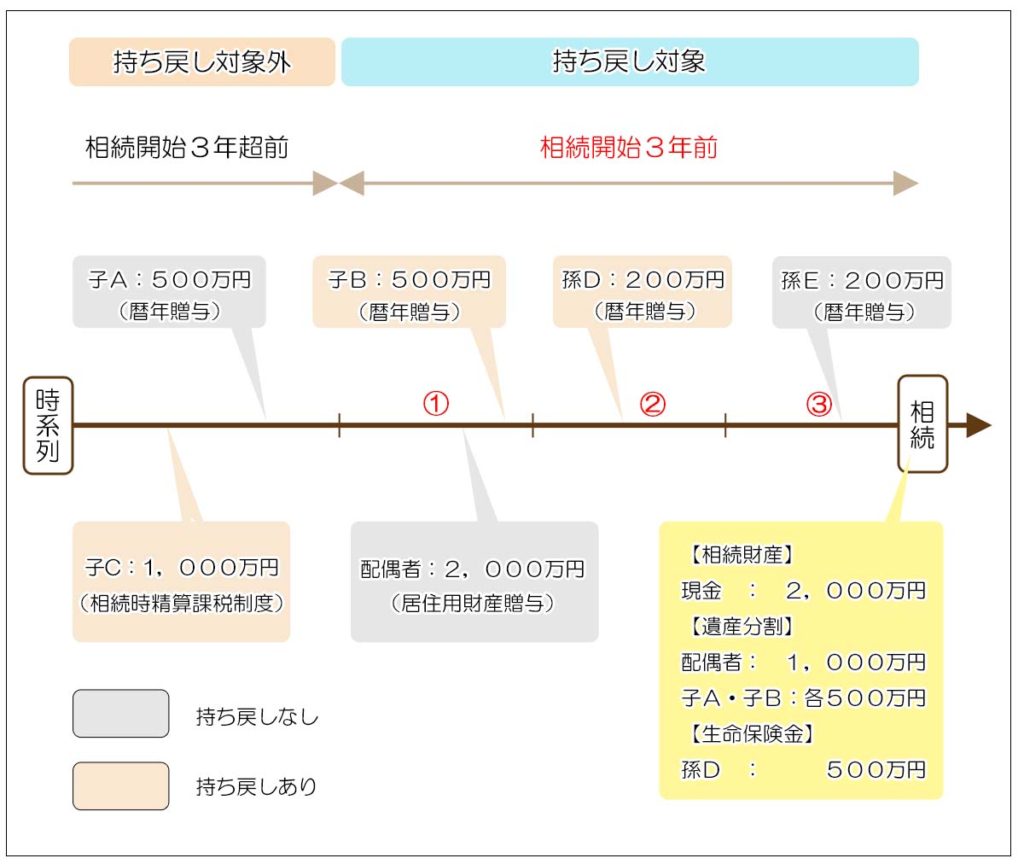

<生前贈与加算の対象になる人と相続税計算の基礎となる金額の判定>

生前贈与加算の対象となるのは、相続で財産を取得した相続人等と相続時精算課税制度によって財産を取得した相続人等になります。

この相続で対象となるのは、「配偶者」、「子A」、「子B」、「子C(相続時精算課税制度)」、「孫D」となります。

| 相続人等 | 金額 | 理由 |

|---|---|---|

| 配偶者 | 1,000万円 | 配偶者への居住用財産贈与は2,000万円まで贈与税非課税となりますので、遺産分割による1,000万円のみ相続税計算の対象になります。 |

| 子A | 500万円 | 子Aが受けた贈与は相続開始3年前以前のため持ち戻し対象外となり、遺産分割で取得した500万円だけが相続税計算の対象となります。 |

| 子B | 1,000万円 | 子Bが受けた贈与は相続開始前3年以内のため持ち戻し対象となります。 遺産分割で取得した500万円との合計額が相続税計算の対象となります。 |

| 子C | 1,000万円 | 相続時精算課税制度を利用すると、制度選択後の贈与は時期に関わらず全て持ち戻しの対象になります。 |

| 孫D | 700万円 | 孫Dは生命保険金を受け取っているので、相続開始前3年以内贈与が持ち戻し対象となり合計額が相続税計算の対象になります。 |

| 孫E | 0円 | 孫Eは相続で財産を取得していないので相続開始前3年以内に贈与を受けていても持ち戻しの対象にはなりません。 |

相続開始前3年以内の贈与が全て持ち戻しの対象になるのではなく、あくまでもその相続で財産を受け取った人(相続人とは限りません)が対象となります。

但し、相続時精算課税制度を利用した子や孫は、贈与者の相続においては制度選択をした後の贈与は時期を問わず全て持ち戻しの対象となります。

(制度選択前にうけた贈与が相続開始前3年以内であれば、それも持ち戻しの対象となります)

生前贈与加算は対象者と対象時期の判定により持ち戻しの判断がなされます。

また遺産分割協議上の特別受益の持ち戻しと混同しやすい点には注意が必要です。