最高裁判決 相続分の譲渡が生前贈与に該当

- shiawase

- 2019年11月5日

相続が発生すると、相続財産は相続人によって遺産分割されます。(遺言等がある場合を除きます)

各相続人には法定相続分が定められていますが、その法定相続分は他の人に譲渡することも可能です。

今回はその「法定相続分の譲渡」について昨年ですが重要な判決が出ましたので、ご紹介をしてみたいと思います。

(「法定相続分」についてはこちらをご参照ください)

必ずしも多くの方々に関係のある事柄ではありませんが、そういうことものあるのだなぁと知っておいていただけると幸いです。

1.法定相続分の譲渡とは

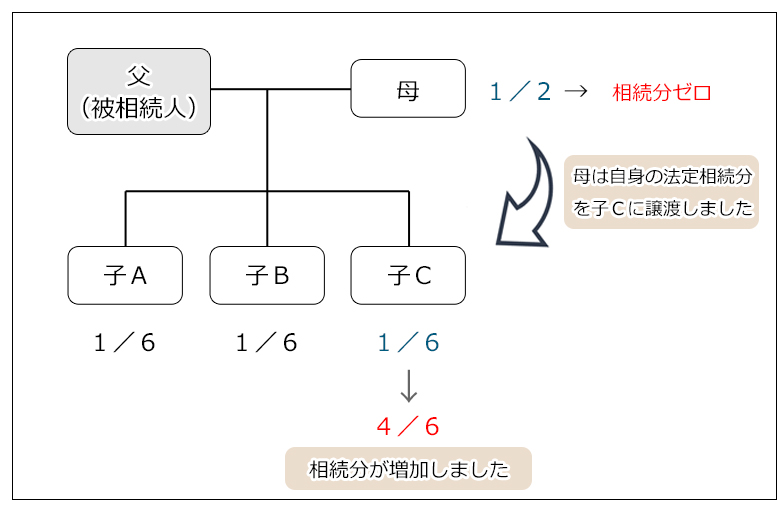

例えば次のような相続があったとします。

法定相続分は母:1/2、子A・B・Cが各1/6(1/2×1/3)です。

しかし母が自身の相続分を子Cに譲渡したとすると、母の相続分はゼロとなり、子Cの相続分が4/6になります。

別の相続人に自身の相続分を譲渡する場合、単純に相続分が移動し全体の中の相続分の割合が変わるだけですので、この時点で特別な取り扱いはありません。

さらに子Cの相続分が母の相続分と合わせて増えた場合でも、遺産分割協議は必ずしも法定相続分となるとは限りませんので、調停等にならない限りは法定相続分が増えたからと言って相続できる財産が増えるとは限りません。

相続分の譲渡は、遺産を主張するほど財産が多くない場合や、相続人が遠方に住んでいたり高齢のため相続分の主張をしないといった場合に行われることが多い手続きです。

家庭裁判所に申し立てる(申述する)必要のある相続放棄と比べ手続きが簡単であるため、比較的よく見られる手続きです。

2.相続人ではない第三者に対する相続分の譲渡

相続分の譲渡は第三者にすることもできますが税務上の取り扱いは相続人に対して行う場合と大きく異なります。

相続分を相続人以外の第三者に譲渡するケースはあまり多くないと思われますが、被相続人が生前お世話になった親類や他の相続人の子(被相続人の孫)などに譲渡するような場合が考えられます。

その場合、本来の相続人が一旦相続をした上で譲渡したものと見なされますので、本来の相続人は相続税の課税対象となり、譲渡を受けた第三者は贈与税の課税対象になります。(ともに非課税額以内であれば税額はゼロになります)

また譲渡を有償で行った場合には、原則贈与税は課税されませんが、譲渡所得税の対象になる場合があります。

3.マイナスの財産

借入金などのマイナスの財産は譲渡をしても、そのことを債権者には承諾なく主張できません。

相続分を譲渡する場合、相続財産にマイナスの財産があると、プラスの財産は譲渡して無くなってしまいマイナスの財産だけを背負わされるということにもなりかねませんので注意が必要です。

4.相続分の譲渡が特別受益に該当するか否か

ここからが最高裁判決に関わる部分となります。

母が子Cに自身の相続分を譲渡した場合で、その後の遺産分割協議が成立せずに調停になると、各相続人の相続分は法定相続分となり、結果として子Cの相続分は他の相続人よりも多くなります。

その場合に初めて母が子Cに対して相続分を譲渡した効果が生まれることになります。

そしてその後、母が死亡して相続人が子A・B・Cとなった時には、父の相続時における母から子Cに対する相続分の譲渡が生前贈与(特別受益)にあたるのかという問題が発生します。

もし特別受益に該当するとなると、特別受益の金額は現在の価値に持ち戻されて遺産分割の対象になるほか、遺留分侵害額請求の対象となるというのが原則です。(遺留分侵害の回復請求権については、2019年6月30日までは「遺留分減殺請求」ですが、民法改正により呼び名が変わりました)

そして平成30年10月19日の最高裁判決において、相続分の譲渡は生前贈与であり特別受益に該当すると判断し遺留分計算の対象になるという判決が出ました。

これは従来の特別受益に該当しないという判決を覆したものです。

(「特別受益」、「遺留分」についてはこちらをご参照ください)

この判決により、両親の片方が亡くなり、配偶者である相続人が特定の子に相続分を譲渡した場合には、その後の配偶者の相続の時にこのような問題が起こりうることに注意が必要になりました。

但し、特別受益は相続人に対する概念ですので第三者に行った相続分の譲渡は対象にはなりません。

また相続分の譲渡があっても、その後、遺産分割協議が成立していれば、その結果は全員の合意によるものですので相続分の譲渡が問題になることはありませんし、民法改正後「遺留分侵害額請求権」の対象となる特別受益は相続開始前10年以内のものに限られることになりましたので、相続の発生が2019年7月1日以降である場合には相続分の譲渡が10年以上前に行われている場合にはやはり考慮する必要はありません。

ややこしいお話しですが、母が特定の子に相続分を譲渡するという状況自体が不公平を生んでいてすでにややこしい事情を含んでいることもありえます。

通常は知らなくてもよいような知識ですが、もし遺産分割協議が揉めやすい状況にあり過去に相続分の譲渡が行われているようであれば、頭の片隅に置いておいていただきたい内容だと思います。

関連記事は右のカテゴリーか下のタグよりお願いします。