4つの問題点-3.相続税の節税対策

相続税額の計算については、法改正により平成27年(2015年)より相続税の基礎控除が引き下げられ、課税の強化がなされました。

この改正により従来であれば相続税が課税されなかったご家庭も相続税課税の対象となり、元々相続税が課税される見込みであったご家庭においては更なる課税の強化が図られたことになります。

相続において多額の相続税が課せられることを回避するためには、ある程度積極的な節税対策をとることが必要です。

本項では相続税を減らすための具体的な対策と注意点についてご説明をさせて頂きます。

1.相続税の節税対策の基本

という手順で進めていきますが、相続税の節税対策を検討するにあたっては「まずどの程度の相続税がかかるのか?」という試算が必要になります。

その上で相続税の節税対策が必要と判断される場合には、以下の4点を基本的な考え方として対策を進めることになります。

相続税の節税対策を簡単に言うと、

・相続の対象となる財産を減らして、

・更に残った財産の評価額も特例などを活用してなるべく小さく評価し、

・さらに法定相続人を増やすことで基礎控除を増やし、相続税の適用税率も下げ

・特に一次相続では配偶者以外の相続人にもバランスよく遺産を相続すること

にあります。

相続税の節税対策とは、これらの対策を相続財産の種類や各ご家庭の事情に応じて適切に取り進めることに他なりませんが、後でご説明をする通り相続税の節税対策は、「争族対策(遺産分割が揉めないようにする対策)」や「納税資金対策(相続税納付資金の手当て)」とは両立しない(逆方向の対策)という性格もあります。

相続税を減らしたいと考えるのは当然としても、一方で相続全体のバランスを考えて節税対策を進めることが重要になります。

2.主な節税対策

相続税を減らすための具体的な節税対策には以下のような方策があります。

1)生前贈与(暦年贈与)

生前贈与は相続財産の所有権を被相続人(予定者)から相続人等へ移動させることで、相続財産そのものを減らそうという対策です。

本来、節税対策は長期的な視点に立って行うのが基本ですが、暦年贈与による生前贈与は特にその傾向が強い対策です。

受贈者(贈与を受ける人)一人につき年間110万円までが非課税となる暦年贈与では、その金額の範囲内で毎年子や孫に贈与を行っていけば贈与税を課せられることなく財産を相続人等に移すことが可能になります。

例えば、2人の子と2人の孫に対して毎年110万円の範囲内で10年間贈与をすれば相続財産を最大4,400万円も減らすことが可能になります。

また不動産など現金以外の財産を贈与することも可能です。(共有持分という形で贈与することが可能です)

暦年贈与で注意すべき点としては、現金の贈与が形式だけで行われており実質的には贈与が成立していないとみなされる名義預金や毎年同じ額を定期的に贈与することで、実質的にまとまった金額の贈与を分割しているだけとみなされる定期暦年贈与などが挙げられます。

これらに認定され贈与税が課税されてしまっては何のための贈与か分かりませんので、贈与が否認されることの無いよう税理士などのアドバイスを受けながら実施することが望ましいと言えます。

尚、言うまでもありませんが生前贈与はご自身の生活資金を切り詰めてまで行うものではないということには充分ご注意ください、。

特に土地オーナー様の場合、相続税評価額の大半を土地の評価額が占めていて、現金自体は少ないということが多く、この状態で現金を贈与することは生活に支障が出てしまいます。

生前贈与はあくまでも余裕資金(財産)の範囲内で行うことにご留意ください。

2)生前贈与(暦年贈与以外の贈与)

生前贈与には年間110万円までを非課税とする暦年贈与以外にもいくつかの種類があります。

以下の贈与については贈与税の課税なしに生前贈与が可能になり、相続財産を減らす効果があります。

<配偶者への贈与(おしどり贈与)>

婚姻期間20年以上の配偶者に対する居住用不動産(あるいは居住用不動産を購入するための資金)の贈与は2,000万円までが贈与税非課税となります。

(一つの婚姻につき一度だけ適用できます)

但し、配偶者には非常に多額の「配偶者税額控除」が認められていますので、節税効果が得られる方は限られます。

<住宅取得等資金贈与>

直系尊属から子や孫に対するマイホーム購入資金等の贈与を指します。

贈与の時期やその時点の消費税率、住宅の規模や性能等により適用の可否や非課税額は変わりますが、平成31年4月1日以降は700万円から3,000万円の範囲で非課税限度額が認められています。

尚、住宅取得等資金贈与の非課税特例は上記1)の暦年贈与やこの後にご説明する「相続時精算課税制度」と併用が可能です。

<教育資金の一括贈与>

直系尊属から30歳未満の子や孫に対して行う教育資金の贈与です。

贈与したお金は金融機関に信託して活用します。

受贈者(贈与を受ける人)一人につき1,500万円までが贈与税非課税となります。

(受贈者側は30歳到達時点で残額があると贈与税が課税されます)

現状では2021年3月31日までの期限が定められていますが、2019年4月からの贈与については、受贈者の所得制限(1000万円以下)等の制限が設けられました。

<相続時精算課税制度>

相続時精算課税制度は60歳以上の父母や祖父母から20歳以上の子や孫に対して評価額2,500万円までの財産を非課税で生前贈与できる制度です。

相続時には贈与した財産を相続財産に持ち戻して相続税を計算しますので、本来は相続税の節税効果は無いのですが、持ち戻す価格が贈与時の価格となるため、値上がりする予定の財産(自社株など)を贈与することで相続財産の積み上がりを回避することが出来るメリットがあります。

また収益を生む財産(賃貸アパートなど)を贈与した場合にも、収益が受贈者に積みあがりますのでやはり相続財産積み上がりを回避することが可能になります。

相続時精算課税制度は一度利用すると暦年贈与が行えなくなることや、相続時精算課税制度を利用して住宅資金を贈与する際には親の年齢制限がなくなるなど、留意すべき点の多い制度ですので、実施には専門家への相談が欠かせません。

<生前贈与の持ち戻しに関する注意点>

節税対策として生前贈与の活用を検討する場合には、相続開始3年以内の贈与の持ち戻しについて留意しておく必要があります。

これは相続や遺贈により財産を取得した相続人等が被相続人から受けた相続開始前3年以内の生前贈与については、相続税計算時に相続財産に持ち戻して税額計算を行うというルールです。

相続直前の生前贈与は相続税回避目的とみなして効力を認めないという規定で、結果として相続開始前3年以内に行った生前贈与財産は、相続財産に持ち戻されて計算されるため節税効果は失われます。

尚、「配偶者への贈与」、「住宅等資金の贈与」は3年以内に行われた贈与であっても贈与税の非課税額までは持ち戻しの対象にならず、逆に「相続時精算課税制度」による贈与は制度上必ず持ち戻されます。

また「教育資金の一括贈与」については従来は持ち戻しの対象になっていませんでしたが、法改正により2019年4月1日以降の贈与については一部持ち戻しが適用されるようになりました。

各種贈与にはそれぞれ細かい適用要件等がありますので、実施の際には予め専門家へ相談の上行う必要があります。

3)財産の組み換え(現金→不動産)

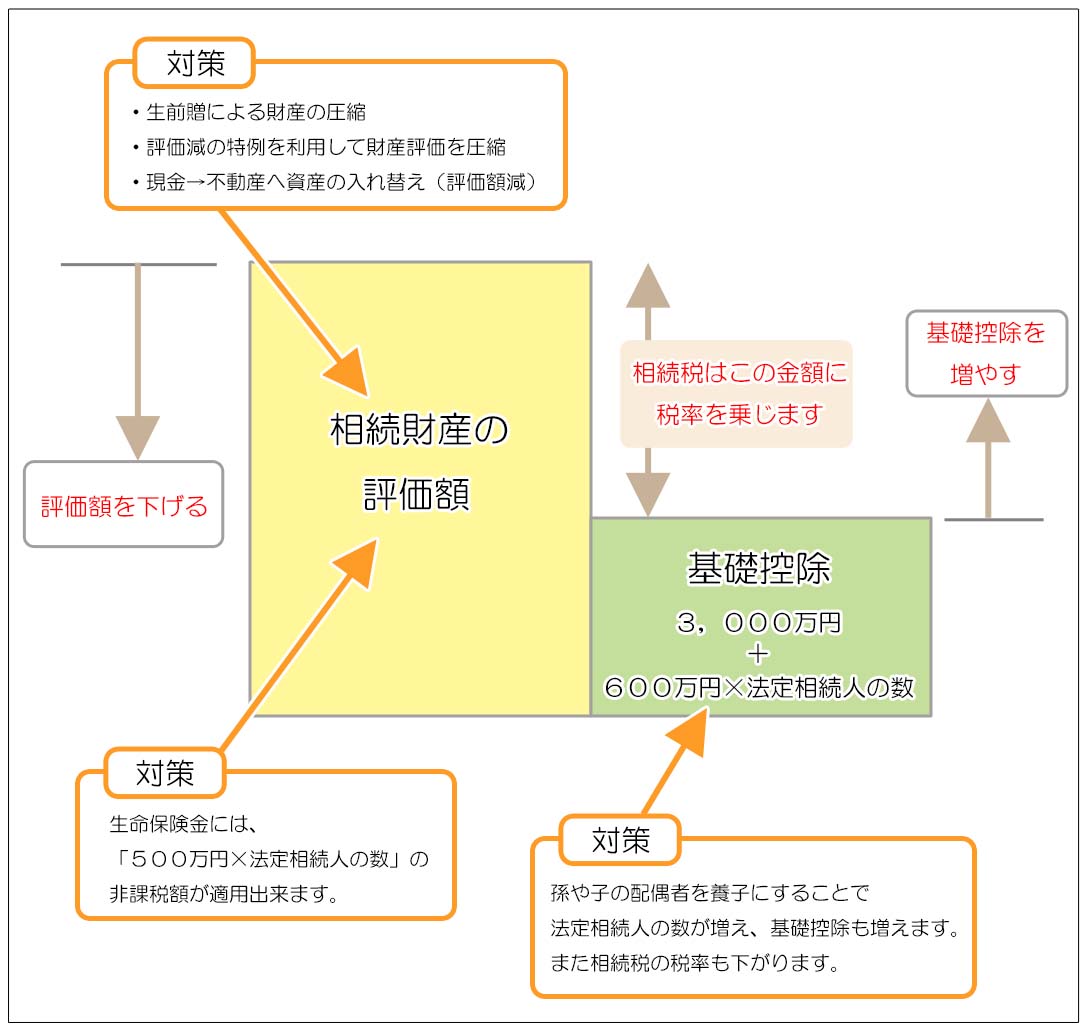

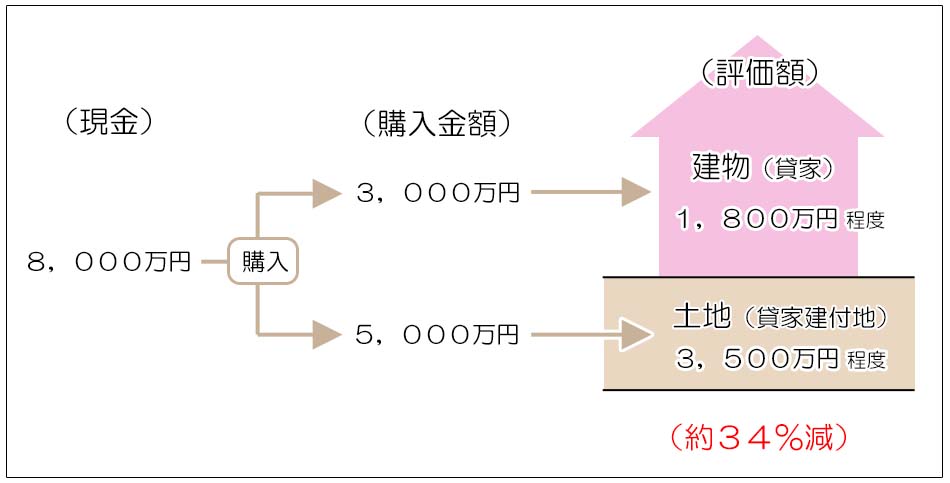

不動産には現金などと比べ相続税計算上の評価額が低いという課税上の大きな特徴があります。

この特徴を活かして現金から不動産へ財産を組み換えると、例えば5,000万円の現金で土地を購入した場合、評価額は概ね購入価格の7~8割の3,500万円~4,000万円となります。

また建物は固定資産税評価額で評価され、3,000万円の建物価格であれば、相続税計算上の評価額は概ね1,800万円程度になると思われます。(建物は経年により減価していきます)

更に不動産は人に貸し付けると所有者の自由な利用が制限されるという理由で評価額が下がります。

財産評価上、人に貸し付けた建物を「貸家」、その敷地を「貸家建付地」と言い、それぞれ評価が下がります。

評価減となる具体的な計算方法は「貸家と貸家建付地」などのページで詳しくご説明をしますが、いずれにしても不動産の建築や購入による現金から不動産への財産の組み換えは生前贈与と並んで節税対策の王道の対策で、特に土地オーナーにとっては有効です。

但し、不動産は分割がしづらい財産であるため遺産分割協議が揉める可能性が高くなることや、現金が減ることによる納税資金不足には十分注意が必要です。

4)生命保険契約の活用

生命保険契約は争族対策や納税資金対策としても有効ですが、節税対策としても有効です。

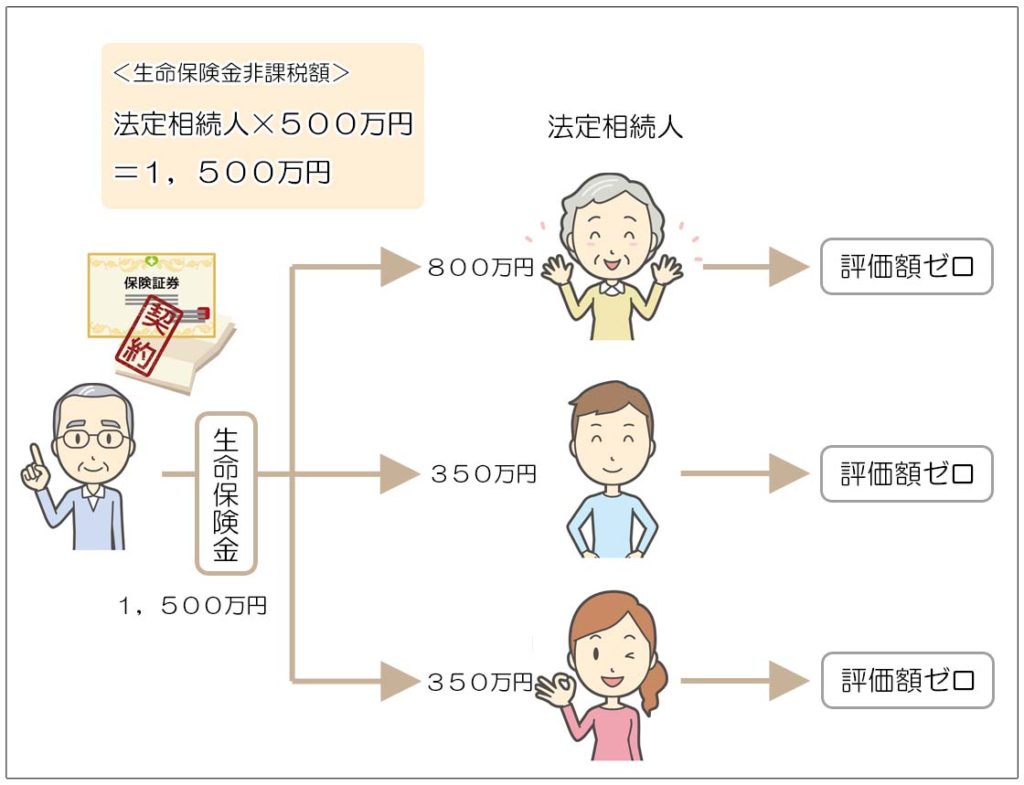

被相続人の死亡を理由として給付される生命保険金は「みなし相続財産」として相続税計算の対象となりますが、「500万円×法定相続人の数」までが非課税となるため、現金等に比べ大きな節税効果があります。

但し、非課税額が適用されるのは受取人が相続人の場合に限ることや、生命保険契約自体も被相続人が自らを契約対象者として保険料を負担している場合に限るなど重要な要件がありますので、保険契約の内容を含め必ず専門家に相談の上ご加入されることをお勧めします。

5)税制特例の活用

相続税の計算においては、相続人の生活基盤の維持を目的とした税額の軽減措置が複数設けられています。

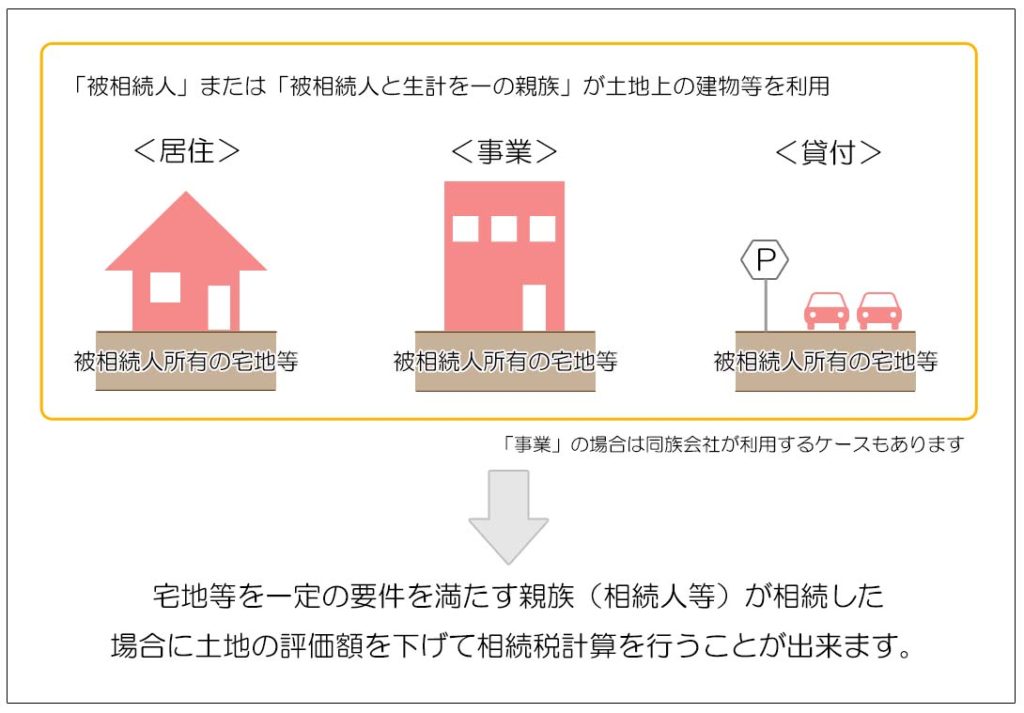

特に自宅や事業用、貸付事業用の土地(借地権などの権利も含む)を配偶者や生計を同じにする親族、あるいは事業の後継者が相続(または遺贈)された場合には「小規模宅地等の評価減の特例」が利用できるか否かが相続税計算に大きく影響します。

「小規模宅地等の評価減の特例」の適用要件は複雑ですが、基本的な考え方は一定条件に合致する相続人等が被相続人の所有していた居住または事業用の土地等を相続した場合に、土地等の評価額を50%もしくは80%減額して評価できるという極めて節税効果の大きな特例となります。

節税対策を優先する場合には「小規模宅地等の評価減の特例」の適用要件に合わせて相続人を決めるということも検討に値します。

6)養子縁組(法定相続人の数を増やす)

相続税の計算においては、相続財産の課税価格(各財産を評価した合計額)から基礎控除を差し引いて税額計算を行います。

この基礎控除は「3,000万円+600万円 × 法定相続人の数」で計算されるため、法定相続人の数が多いほど基礎控除は大きくなり、結果として相続税も少なくなります。

実務上は、子の配偶者や孫を養子にすることで法定相続人とし、基礎控除を増やす方法がよく用いられます。

但し、養子縁組をするということは遺産分割の当事者が増えるということでもありますので、安易に行うと遺産分割協議が揉める原因となる可能性もあり、実行にあたっては慎重な検討が必要です。

(例えば子の配偶者を養子にしてその後離婚した場合でも、当事者の合意がない限り養子縁組は解消できません)

尚、養子縁組による相続税計算上の法定相続人の数の増加には制限があり、実子がいる場合には一人、実子がいない場合には二人までとされています。(法定相続分など民法上の権利義務については、実子・養子の区別はなく数の制限もありません)

7)一次相続での遺産分割の工夫

一次相続とは両親のうちの片方が亡くなる相続を指します。

相続税の計算上、残された配偶者には配偶者税額控除と言って大きな相続税の非課税措置が設けられている一方、その配偶者が亡くなる相続(これを二次相続と言います)では配偶者の税額控除もなく、法定相続人が少なくなることで基礎控除額が減少し、相続税の適用税率もアップしてしまうため相続税が多くなってしまうことがあります。

一次相続において出来るだけ相続財産を分散相続して、二次相続に財産を残さないという遺産分割上の工夫も節税対策としては重要になってきます。

(「配偶者の税額控除」はこちらをご参照ください)

3.他の相続対策との相反について

相続税の節税対策は他の相続対策、特に遺産分割対策と逆行する性格があるため、過度な節税対策は相続全体を考えた時には必ずしも好ましい結果を生まないことがあるため注意が必要です。

1)遺産分割対策との相反

<生前贈与>

相続人に生前贈与を行う場合、全ての相続人にバランスよく贈与を行うことが望ましいですが、実際には簡単ではありません。

生前贈与が特定の子や孫に偏ってしまうと、それが原因で遺産分割が揉める可能性が高くなります。

<財産の組み換え>

現金は遺産分割がしやすい財産ですが、不動産はその逆で遺産分割がしづらい財産の代表格です。

相続人が不動産を持ち分で相続すると共有での所有形態となるため、売却や建て替えといった重要な処分行為について意思決定が図りづらいという問題が生じます。(処分行為は共有者全員の合意が必要です)

一方、その不動産を誰かが単独で相続しようとすれば、それはそれで揉める原因となりかねません。

遺産分割においては不動産の取り扱いが最も難しいとも言えますので、現金から不動産への財産の組み換えは慎重に検討する必要があります。

<小規模宅地等の評価減の特例>

自宅について「小規模宅地等の評価減の特例」を適用しようとする場合、原則として配偶者か同居親族が特例の適用を受けることが出来ます。

小規模宅地等の評価減の特例を受けるために子供夫婦が親と同居したところ、それが原因で親子間の折り合いが悪くなってしまったり、他の子供が不満を抱いてしまい遺産分割に悪影響を及ぼすことがあります。

<養子縁組>

基礎控除を増やす効果はありますが、相続人が増えることで相続人一人当たりの法定相続分は減りますので、当然遺産分割が揉める原因になりやすいです。

2)納税資金対策との相反

<生前贈与>

生前贈与により相続財産に現金が少なくなり、相続時に納税資金が不足する恐れがありますので、老後のライフプランを踏まえ慎重に行う必要があります。

<資産の組み換え>

不動産の購入や建築には多額の資金を要します。

相続財産に現金が少なくなり、相続時に納税資金が不足する可能性がありますので、余裕を持った資金計画が必須となります。

相続税の節税対策は相続問題において最も目を引く対策ですが、あくまでも相続における大きな問題のひとつであるということは忘れないようにする必要があります。

特に財産の組み換えにおいては遺産分割しやすい現金を不動産に換えるという方法がよく用いられますが、遺産分割対策や納税資金対策とは真逆の方向性となることが多いので注意が必要です。

専門家ともよく相談をして、節税だけにポイントを絞るのではなくバランスの良い相続対策をとることが重要になります。